Regulacje prawne dotyczące tzw. „złych długów” w podatku VAT

Ustawa deregulacyjna z dnia 16.11.2012 r., art. 89a wprowadziła regulacje prawne dotyczące korygowania podstawy opodatkowania oraz podatku należnego i naliczonego z tytułu transakcji krajowych nieuregulowanych, lub częściowo nieuregulowanych. Zmiana, w zakresie skrócenia terminu umożliwiającego skorzystanie z ulgi na złe długi została wprowadzona ustawą z dnia 9 listopada 2018 r. o zmianie niektórych ustaw w celu wprowadzenia uproszczeń dla przedsiębiorców w prawie podatkowym i gospodarczym. Kolejne zmiany w zakresie stosowania ulgi są wynikiem nowelizacji UoV potocznie nazywanej SLIM VAT 2.

Po stronie wierzyciela

„Ulga na złe długi” umożliwia wierzycielowi (sprzedawcy) odzyskanie kwoty podatku należnego od dokonanej czynności, za którą nie otrzymał zapłaty. Zasady uprawniające wierzyciela do skorzystania z tzw. „ulgi na złe długi” reguluje Ustawa o VAT, w art. 89a.

Podatnik może skorygować podstawę opodatkowania oraz podatek należny z tytułu dostawy towarów lub świadczenia usług na terytorium kraju w przypadku wierzytelności, których nieściągalność została uprawdopodobniona.

Korekta dotyczy podstawy opodatkowania i kwoty podatku przypadającej na część kwoty wierzytelności, której nieściągalność została uprawdopodobniona.

Nieściągalność wierzytelności uważa się za uprawdopodobnioną, w przypadku, gdy wierzytelność nie została uregulowana lub zbyta w jakiejkolwiek formie w ciągu 90 dni od dnia upływu terminu jej płatności określonego w umowie lub na fakturze.

Korekta może nastąpić w rozliczeniu za okres, w którym nieściągalność wierzytelności uznaje się za uprawdopodobnioną, pod warunkiem, że do dnia złożenia przez wierzyciela deklaracji podatkowej za ten okres wierzytelność nie została uregulowana lub zbyta w jakiejkolwiek formie.

W przypadku gdy po złożeniu deklaracji podatkowej, w której dokonano korekty, o której mowa w ust. 1, należność została uregulowana lub zbyta w jakiejkolwiek formie, wierzyciel obowiązany jest do zwiększenia podstawy opodatkowania oraz kwoty podatku należnego w rozliczeniu za okres, w którym należność została uregulowana lub zbyta.

W przypadku częściowego uregulowania należności, podstawę opodatkowania oraz kwotę podatku należnego zwiększa się w odniesieniu do tej części.

Po stronie dłużnika

Przepisy dot. „ulgi na złe długi” nakładają na nabywcę obowiązek korekty odliczonej kwoty VAT wynikającej z niezapłaconej terminowo faktury. Zasady nakazujące nabywcy zmniejszenie podatku naliczonego w wyniku nieterminowej zapłaty reguluje Ustawa o VAT, w art. 89b.

W ust. 1 czytamy …” W przypadku nieuregulowania należności wynikającej z faktury dokumentującej dostawę towarów lub świadczenie usług na terytorium kraju w terminie 90 dni od dnia upływu terminu jej płatności określonego w umowie lub na fakturze, dłużnik jest obowiązany do korekty odliczonej kwoty podatku wynikającej z tej faktury, w rozliczeniu za okres, w którym upłynął 90 dzień od dnia upływu terminu płatności określonego w umowie lub na fakturze.”

Korekty, o której mowa wyżej nie stosuje się, jeżeli dłużnik uregulował należność najpóźniej w ostatnim dniu okresu rozliczeniowego, w którym upłynął 90 dzień od dnia upływu terminu płatności tej należności.

W przypadku częściowego uregulowania należności w terminie 90 dni od dnia upływu terminu jej płatności określonego w umowie lub na fakturze, korekta dotyczy podatku naliczonego przypadającego na nieuregulowaną część należności.

W przypadku uregulowania należności po dokonaniu korekty, podatnik ma prawo do zwiększenia kwoty podatku naliczonego w rozliczeniu za okres, w którym należność uregulowano.

W przypadku częściowego uregulowania należności podatek naliczony może zostać zwiększony w odniesieniu do tej części.

Warunkiem korekty przy sprzedaży przed 1 października 2021 roku było:

- uwierzytelnienie nieściągalności wierzytelności. Z uwierzytelnieniem nieściągalności mamy do czynienia wówczas, gdy wierzytelność nie zostanie uregulowana w ciągu 90 dni od dnia upływu terminu płatności określonego na fakturze lub w umowie;

- Wierzyciel i Dłużnik na dzień poprzedzający dzień złożenia deklaracji, w której dokonuje się korekty muszą być czynnymi podatnikami VAT, ponadto Dłużnik nie może być w trakcie postępowania restrukturyzacyjnego, postępowania upadłościowego lub w trakcie likwidacji;

- korekta może być dokonana w ciągu dwóch lat licząc od końca roku, w którym została wystawiona faktura dokumentująca nieuregulowanie wierzytelności;

Wprowadzone 1 października 2021 roku zmiany umożliwiają korygowanie podatku VAT z tyt. „ulgi na złe długi”, w przypadku zawarcia transakcji z:

- podmiotami gospodarczymi będącymi podatnikami VAT, którzy są w stanie upadłości/likwidacji/restrukturyzacji. Wcześniej takiej możliwości nie było.

- podmiotami gospodarczymi zwolnionymi z podatku VAT, którzy są w stanie upadłości lub których wierzytelności uznano uprawomocnionym wyrokiem sądowym i skierowano na drogę postępowania egzekucyjnego

- osobami fizycznymi, będącymi w upadłości konsumenckiej lub których wierzytelności uznano za nieściągalne na podstawie uprawomocnionego wyroku i skierowano na drogę postępowania egzekucyjnego.

Zmiany dotyczy też okresu kiedy można generować korektę – od daty wystawienia faktury dokumentującej wierzytelność nie mogą minąć 3 lata, licząc od końca roku, w którym faktura została wystawiona.

Do wierzytelności powstałych przed dniem 1 stycznia 2019 r., których nieściągalność została uprawdopodobniona, zgodnie z „nowym” brzmieniem art. 89a ust. 1a, tj. dla których 90 dzień od dnia upływu terminu płatności przypada po dniu 31 grudnia 2018 r., stosuje się przepis w brzmieniu zmienionym (tj. 90 dni).

W przypadku wierzytelności, co do których 90 dzień od upływu terminu płatności przypada przed dniem 1 stycznia 2019 r. stosuje się przepis w brzmieniu dotychczasowym (tj. 150 dni od dnia upływu terminu płatności).

W module księgowym systemu Comarch ERP XL wprowadzone zostały mechanizmy umożliwiające weryfikację dokumentów, które powinny zostać uwzględnione w rozliczeniu złych długów.

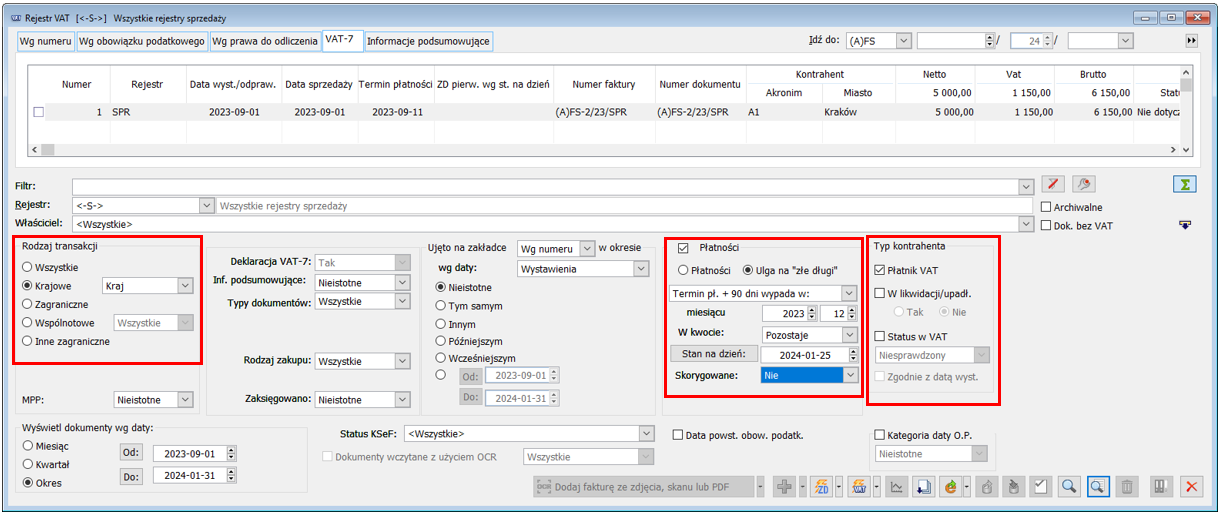

Filtry związane z generacją ulgi za złe długi

Rodzaj transakcji

Dla opcji: Kraj dodana została rozwijana lista z parametrami do wyboru:

- Wszystkie

- Kraj

- Podatnikiem jest nabywca

- Tax Free

Sekcja Płatności

Dotyczy zakładek: Wg numeru, VAT-7.

W ramach sekcji Płatności dostępne są dwa radia „Płatności” oraz „Ulga na złe długi”.

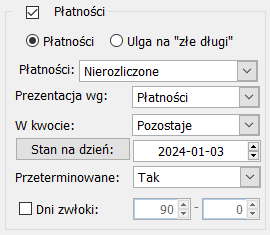

Po wybraniu w sekcji „Płatności” parametru „Płatności”, użytkownik może filtrować kwoty pozycji tabeli VAT poprzez pryzmat stanu płatności. Wyświetlane są kwoty pozycji tabeli VAT przypadające na płatności nierozliczone, rozliczone, nie podlegające rozliczeniu.

W przypadku płatności nierozliczonych lub rozliczonych kwoty można prezentować wg stanu rozliczenia na dzień wskazany w filtrze „Stan na dzień”. Dodatkowo ograniczyć do płatności przeterminowanych, nieprzeterminowanych. W przypadku płatności przeterminowanych wskazać przedział dla dni zwłoki.

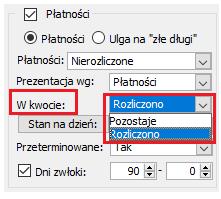

Jest też możliwość wyświetlenia płatności w kwocie „Pozostaje” oraz „Rozliczono”.

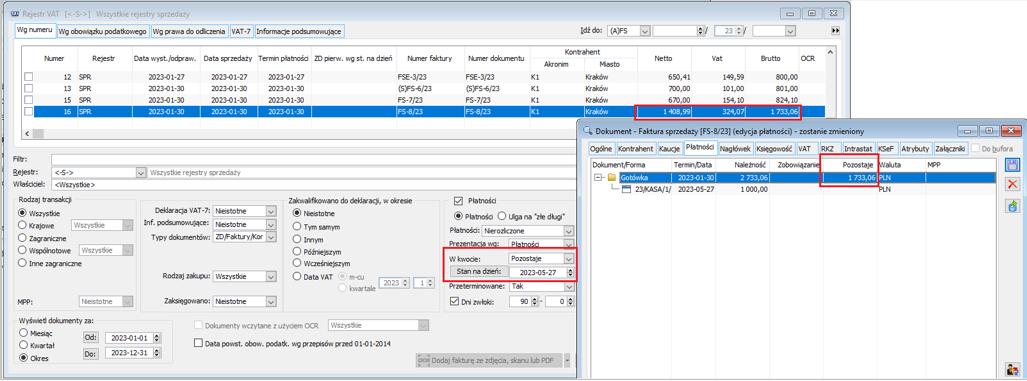

Poniżej zrzut z listy rejestrów VAT, w sekcji „Płatności” wybrano parametry: Płatności, Nierozliczone na wybrany dzień, wg kwoty Pozostaje, Przeterminowane: Tak, Dni zwłoki od 90 dni wzwyż.

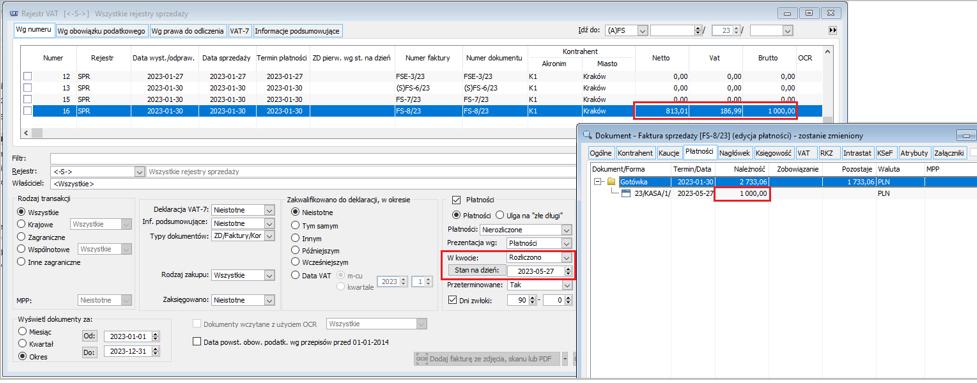

Poniżej zrzut z listy rejestrów VAT, w sekcji „Płatności” wybrano parametry: Płatności, Nierozliczone na wybrany dzień, wg kwoty Rozliczono, Przeterminowane Tak, Dni zwłoki od 90 dni wzwyż.

Parametr „Ulga na złe długi” wybrany w sekcji Płatności udostępnia filtry pozwalające na wyszukanie pozycji tabeli VAT, do których powinny zostać wygenerowane:

-

- Korekty pierwotne – opcja „Termin pł. + 90 dni wypada w:”

- Korekty powrotne – opcja „Korekta powrotna wypada w:”

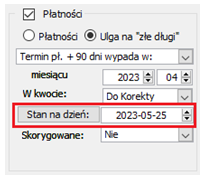

Filtr „Termin pł. + 90 dni wypada w”

Filtr „Termin pł. + 90 dni wypada w:” odpowiada za generację tzw. „korekt pierwotnych”. Pozwala na wyfiltrowanie pozycji tabeli VAT powiązanych z nierozliczonymi płatnościami, dla których termin płatności + 90 dni wypada w wybranym przez użytkownika okresie rozliczeniowym i do których:

- nie wygenerowano żadnego dokumentu ZD’FS/ZD’FZ.

- wygenerowano dokumenty ZD, ale nastąpiło zdarzenie powodujące zmianę stanu rozliczenia o dacie równej lub mniejszej niż data stanu na dzień, na który wygenerowano pierwszy dokument ZD.

Jeżeli zostanie wybrany filtr Termin pł.+ 90 dni wypada w: użytkownik musi wskazać:

- Okres rozliczeniowy – rok/miesiąc (pole o nazwie „miesiącu”)

- Rodzaj kwoty wg jakiej mają być prezentowane pozycje tabeli VAT powiązane z nierozliczoną płatnością. Do wyboru są trzy opcje:

- Do korekty – prezentacja pozycji tabeli VAT w kwocie do korekty, na którą zostanie wygenerowany dokument ZD. Jest to opcja domyślna.

- Jeżeli do pozycji tabeli VAT nie zostanie wygenerowany żaden dokument ZD, kwota „Do korekty” będzie odpowiadała kwocie Pozostaje przypadającej na kwotę brutto pozycji tabeli VAT, na dzień wskazany w polu „Stan na dzień”. Na tę kwotę ze znakiem przeciwnym zostanie wygenerowana korekta w postaci dokumentu ZD’FS/ZD’FZ.

- Do korekty – prezentacja pozycji tabeli VAT w kwocie do korekty, na którą zostanie wygenerowany dokument ZD. Jest to opcja domyślna.

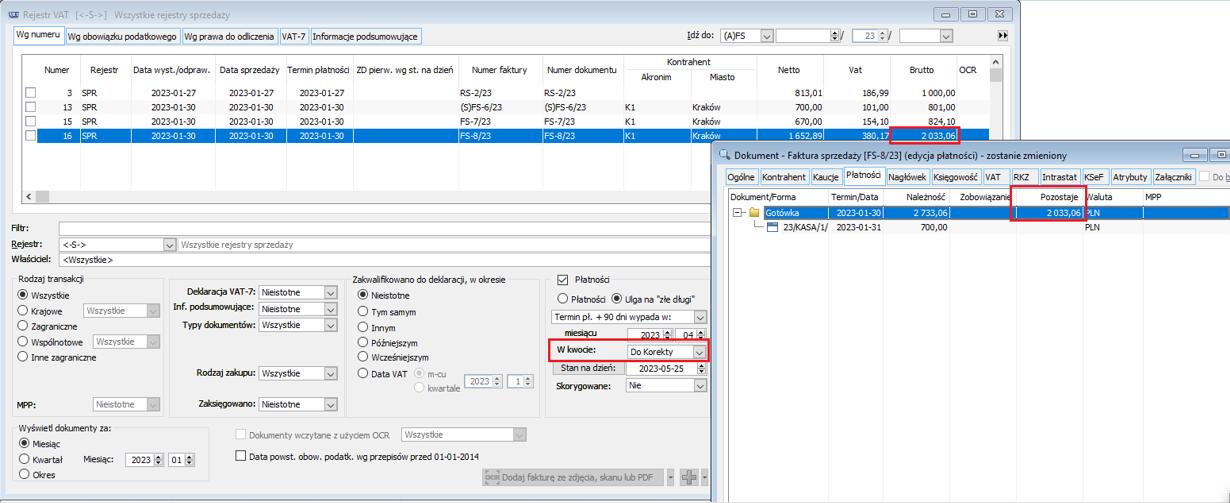

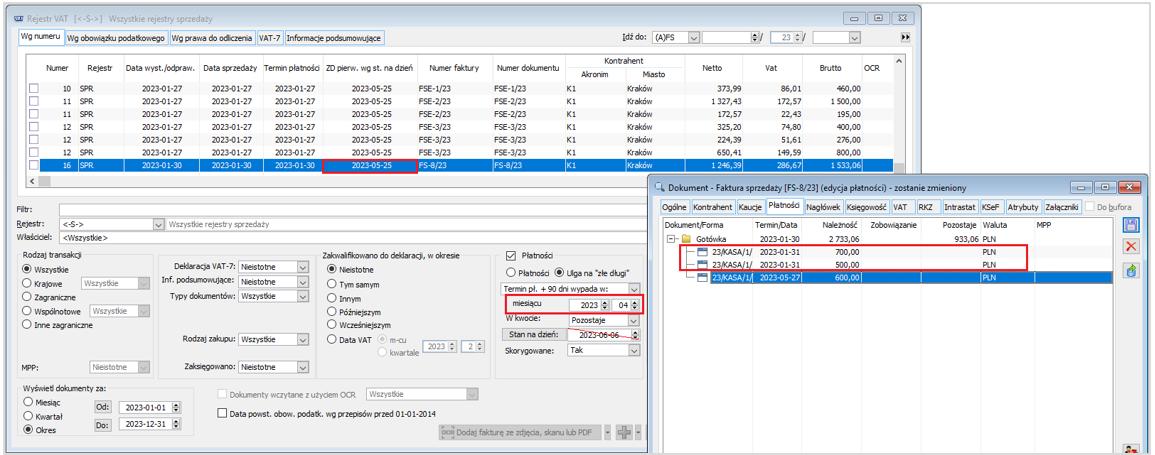

Wystawiono FS-8/23 z datą 30.01.2023 r. na kwotę brutto 2733,06 PLN.

Płatność o terminie pł. 30.01.2023 r. rozliczono zapisem k/b z dnia 31.01.2023 r. na kwotę 700,00 PLN.

Kwota Pozostaje: 2033,06 PLN

Do faktury nie wygenerowano żadnego dokumentu ZD

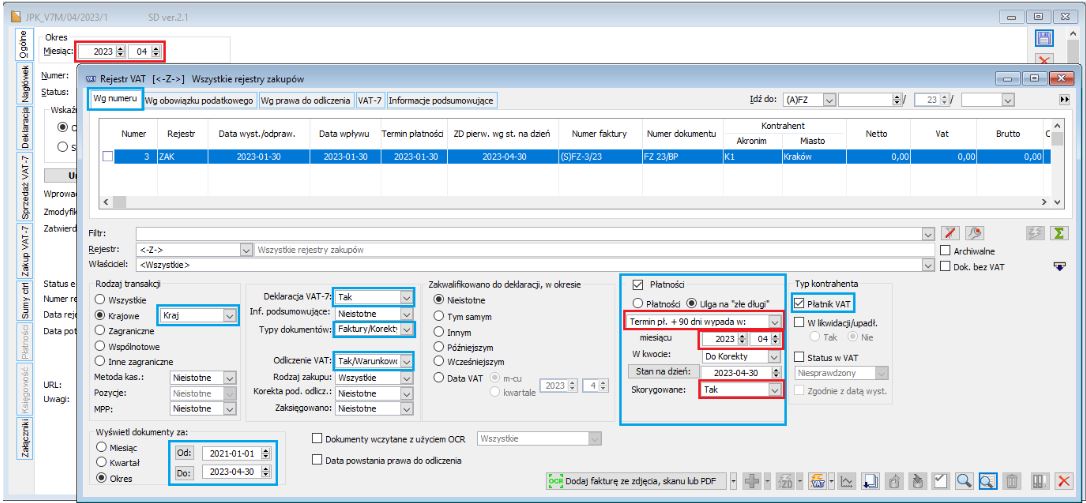

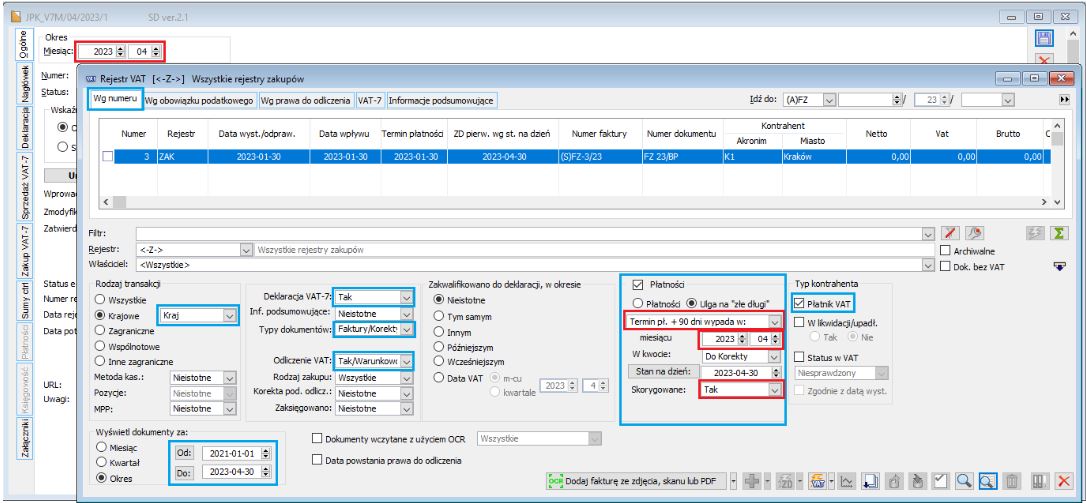

Na liście rejestru VAT uaktywniono sekcję Płatności.

W ramach sekcji Płatności wybrano filtry:

- Ulga na złe długi

- Termin pł. + 90 dni wypada w:

- Miesiącu: 2023/04

- W kwocie: Do korekty

- Stan na dzień: 2023-05-25

- Skorygowano: Nie

Na liście, dla pozycji VAT powiązanej z FS-8/23 zostanie zaprezentowana kwota Brutto w kwocie do korekty równej kwocie Pozostaje, czyli 2033,06.

Na tę kwotę, ze znakiem przeciwnym zostanie wygenerowany dokument ZD’FS w dacie ostatniego dnia okresu rozliczeniowego, czyli 30.04.2023 r., na kwotę -2033,06.

-

-

- Jeżeli po wygenerowaniu pierwszego dokumentu ZD nastąpi zdarzenie mające wpływ na zmianę stanu rozliczenia w dacie równej lub wcześniejszej od daty stanu, na który został wygenerowany pierwszy dokument ZD, kwota „Do korekty” będzie równa kwocie rozliczenia, która nastąpiła w tej dacie lub wcześniejszej.

-

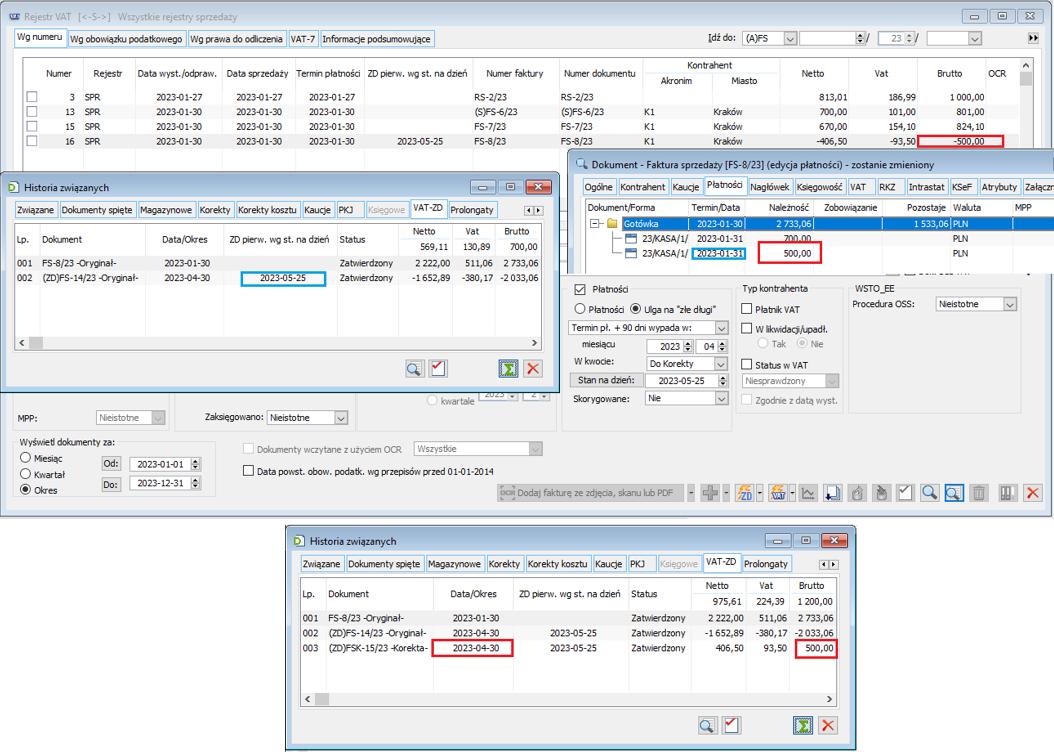

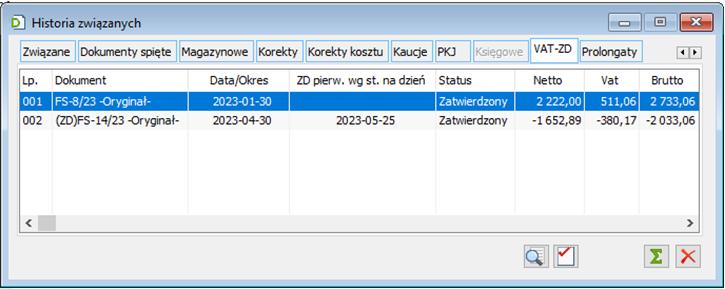

Wystawiono FS-8/23 z datą 30.01.2023 r. na kwotę brutto 2733,06 PLN.

Płatność rozliczono zapisem k/b z dnia 31.01.2023 r. na kwotę 700,00 PLN.

Kwota Pozostaje: 2033,06

Do faktury wygenerowano dokument ZD’FS ze stanem rozliczenia na dzień 25.05.2023 r.

Po wygenerowaniu ZD’FS z datą 30.04.2023 (stan rozliczenia 25.05.2023) rozliczono płatność zapisem k/b z dnia 31.01.2023 na kwotę 500,00 PLN

Na liście rejestru VAT uaktywniono sekcję Płatności.

W ramach sekcji Płatności wybrano filtry:

- Ulga na złe długi

- Termin pł. + 90 dni wypada w:

- Miesiącu: 2023/04

- W kwocie: Do korekty

- Stan na dzień: 2023-05-25

- Skorygowano: Nie

Dla pozycji VAT powiązanej z FS-8/23 na liście, zostanie zaprezentowana kwota Brutto w kwocie Rozliczenia, które nastąpiło przed datą stan na dzień zapisaną na dokumencie ZD’FS.

Na tę kwotę, ze znakiem przeciwnym zostanie wygenerowany dokument ZD’FSK w dacie ostatniego dnia okresu rozliczeniowego, czyli 30.04.2023 r. na kwotę 500,00.

-

- Pozostaje – prezentacja kwoty płatności pozostającej do rozliczenia

- Jeżeli do pozycji tabeli VAT nie zostanie wygenerowany żaden dokument ZD, kwota „Pozostaje” będzie odpowiadała kwocie Pozostaje przypadającej na kwotę brutto pozycji tabeli VAT, na dzień wskazany w polu „Stan na dzień”.

- Jeżeli po wygenerowaniu pierwszego dokumentu ZD nastąpią zdarzenia mające wpływ na zmianę stanu rozliczenia po dacie stanu, na który został wygenerowany pierwszy dokument ZD, kwota Pozostaje będzie wyświetlana na dzień stanu wygenerowania pierwszego dokumentu ZD.

- Pozostaje – prezentacja kwoty płatności pozostającej do rozliczenia

Wystawiono FS-8/23 z datą 30.01.2023 r. na kwotę brutto 2733,06 PLN.

Płatność rozliczono zapisem k/b z dnia 31.01.2023 r. na kwotę 700,00 PLN.

Kwota Pozostaje: 2033,06

Do faktury wygenerowano dokument ZD’FS ze stanem rozliczenia na dzień 25.05.2023 r.

Po wygenerowaniu ZD’FS z datą 30.04.2023 (stan rozliczenia 25.05.2023) rozliczono płatność zapisem k/b z dnia 31.01.2023 na kwotę 500,00 PLN

Następnie płatność rozliczono zapisem k/b z dnia 27.05.2023 r. na kwotę 600,00

Na liście rejestru VAT uaktywniono sekcję Płatności.

W ramach sekcji Płatności wybrano filtry:

- Ulga na złe długi

- Termin pł. + 90 dni wypada w:

- Miesiącu: 2023/04

- W kwocie: Do korekty

- Stan na dzień: 2023-06-06

- Skorygowano: Nie

Na liście, dla pozycji VAT powiązanej z FS-8/23 zostanie zaprezentowana kwota Brutto w kwocie Pozostaje na dzień 25.05.2023 r., a więc wg stanu na dzień, na który został wygenerowany pierwszy dokument ZD, czyli 1533,06.

-

- Rozliczono – prezentacja kwoty płatności, która została rozliczona

- Stan na dzień

- Data wskazana w tym polu prezentuje stan rozliczeń tylko dla płatności, do których nie wygenerowano żadnego dokumentu ZD.

- Jeżeli zostanie wygenerowany dokument ZD’FS/ZD’FZ kwoty będą prezentowane na podstawie daty stanu rozliczeń, na którą został wygenerowany pierwszy dokument ZD.

- pierwszy dzień miesiąca następującego po okresie rozliczeniowym – po stronie sprzedaży

- ostatni dzień okresu rozliczeniowego – po stronie zakupu

- Skorygowane – do wyboru trzy opcje:

- Tak – wyświetlenie pozycji tabeli VAT, do których wygenerowano korekty pierwotne – kwoty „Do korekty” = 0,00

- Nie – wyświetlenie pozycji tabeli VAT, do których nie wygenerowano korekt pierwotnych – kwoty „Do korekty <> 0,00

- Nieistotne – jak nazwa wskazuje, wyświetlenie wszystkich pozycji tabeli VAT, tj. do których wygenerowano i nie wygenerowano korekt pierwotnych.

Filtr „Korekta powrotna wypada w”

Filtr „Korekta powrotna wypada w:” odpowiada za generację tzw. „korekt powrotnych”. Pozwala na wyfiltrowanie pozycji tabeli VAT powiązanych z płatnościami, których stan rozliczenia uległ zmianie w wyniku ich rozliczenia/kompensaty, przy czym rozliczenie/kompensata nastąpiło z datą późniejszą niż stan na dzień, na który został wygenerowany pierwszy dokument ZD.

Dla opcji „Korekta powrotna wypada w:” nie jest dostępny parametr „Stan na dzień”.

Jeżeli zostanie wybrany filtr „Korekta powrotna wypada w:” użytkownik musi wskazać:

- Okres rozliczeniowy – rok/miesiąc (pole o nazwie „miesiącu”), w którym nastąpiła zmiana stanu rozliczenia

- Rodzaj kwoty wg jakiej mają być prezentowane pozycje tabeli VAT powiązane z nierozliczoną płatnością. Do wyboru są trzy opcje:

- Do korekty – prezentacja pozycji tabeli VAT w kwocie do korekty, na którą zostanie wygenerowany dokument korekty powrotnej ZD’FSK/ZD’FZK. Jest to opcja domyślna. W tym przypadku kwota „Do korekty” będzie odpowiadała kwocie rozliczenia/kompensaty, ewentualnie wartości rozliczenia/kompensaty, które zostało skasowane, a na podstawie, którego wcześniej wygenerowano korektę powrotną.

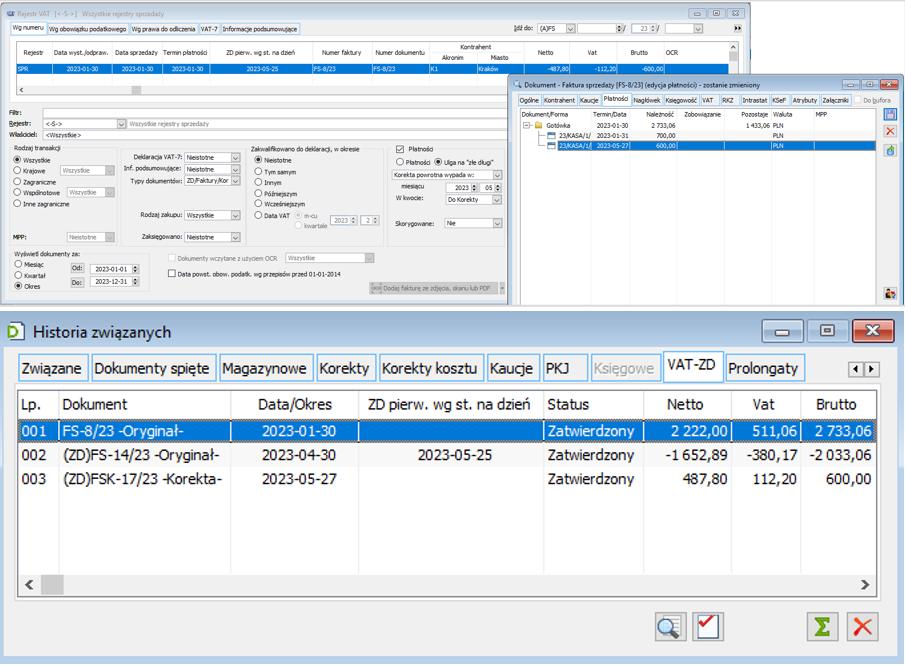

Wystawiono FS-8/23 z datą 30.01.2023 r. na kwotę brutto 2733,06 PLN.

Płatność o terminie pł. 30.01.2023 r. rozliczono zapisem k/b z dnia 31.01.2023 r. na kwotę 700,00 PLN.

Kwota Pozostaje: 2033,06

Do faktury wygenerowano dokument ZD’FS na kwotę -2033,06 z datą wystawienia 30.04.2023 r. oraz datą stanu na dzień 25.05.2023 r.

Płatność rozliczono zapisem k/b z dnia 27.05.2023 r. na kwotę 600,00 PLN. W tym przypadku data rozliczenia jest późniejsza od daty stanu rozliczenia na dzień, na który wygenerowano pierwszy dokument ZD. Powstanie zatem konieczność wygenerowania korekty powrotnej w 05/23.

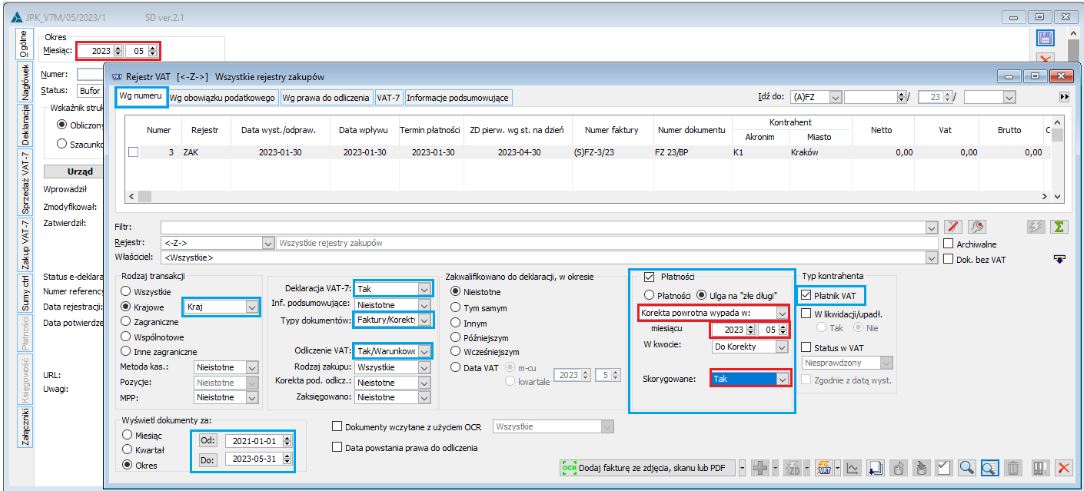

Na liście rejestru VAT uaktywniono sekcję Płatności. W ramach sekcji wybrano filtry:

- Ulga na złe długi

- Korekta powrotna wypada w:

- Miesiącu: 2023/05

- W kwocie: Do korekty

- Skorygowano: Nie

Na liście, dla pozycji VAT powiązanej z FS-8/23 zostanie zaprezentowana kwota Brutto w kwocie do korekty równej kwocie Rozliczenia, czyli 600,00 PLN. Na tę kwotę zostanie wygenerowany dokument ZD’FSK w dacie ostatniego rozliczenia, czyli 27.05.2023 r. na kwotę 600,00.

-

- Pozostaje – prezentacja kwoty płatności pozostającej do rozliczenia do końca wybranego okresu rozliczeniowego. Jeżeli np. zostanie wybrany okres rozliczeniowy 05/2023, kwota płatności zostanie pomniejszona o kwoty rozliczeń do 31.05.2023 r.

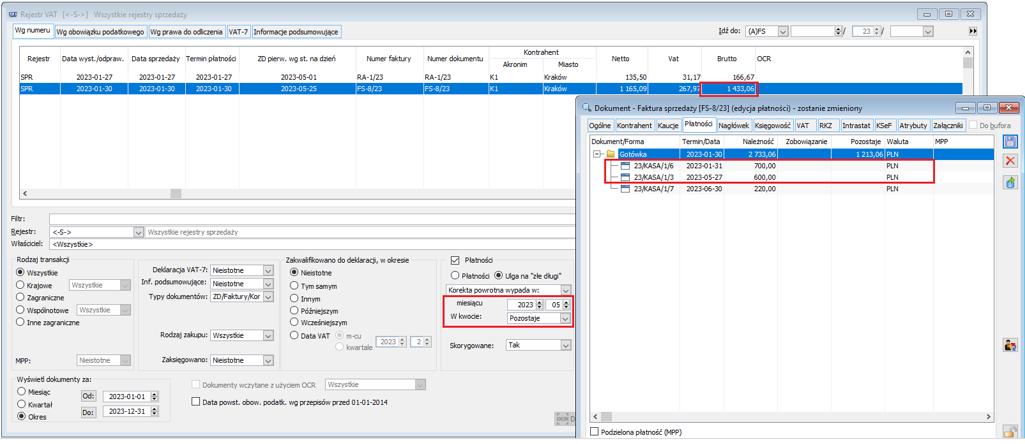

Wystawiono FS-8/23 z datą 30.01.2023 r. na kwotę brutto 2733,06 PLN.

Płatność z terminem pł. 30.01.2023 r. rozliczono zapisem k/b z dnia 31.01.2023 r. na kwotę 700,00 PLN.

Kwota Pozostaje: 2033,06

Do faktury wygenerowano dokument ZD’FS na kwotę -2033,06 z datą wystawienia 30.04.2023 r. oraz datą stanu na dzień 25.05.2023 r.

Płatność rozliczono zapisem k/b z dnia 27.05.2023 r. na kwotę 600,00 PLN. Wygenerowano korektę powrotną z datą rozliczenia, tj. 27.05.2023 r. na kwotę 600,00 PLN

Płatność rozliczono zapisem k/b z dnia 30.06.2023 r. na kwotę 220,00 PLN.Nie wygenerowano dokumentu ZD’FSK

Na liście rejestru VAT uaktywniono sekcję Płatności. W ramach sekcji wybrano filtry:

- Ulga na złe długi

- Korekta powrotna wypada w:

- Miesiącu: 2023/05

- W kwocie: Pozostaje

- Skorygowano: Tak

Na liście, dla pozycji VAT powiązanej z FS-8/23 zostanie zaprezentowana kwota Brutto w kwocie Pozostaje (2733,06 – (700,00+600,00)) = 1433,06

Jeżeli w ramach sekcji wybierzemy filtry:

- Ulga na złe długi

- Korekta powrotna wypada w:

- Miesiącu: 2023/06

- W kwocie: Pozostaje

- Skorygowano: Nie (na podstawie rozliczenia 220,00 nie wygenerowano jeszcze ZD’FSK)

Na liście, dla pozycji VAT powiązanej z FS-8/23 zostanie zaprezentowana kwota Brutto w kwocie Pozostaje (2733,06 – (700,00+600,00+220,00)) = 1213,06

-

- Rozliczono – prezentacja sumarycznej wartości rozliczeń, na podstawie zdarzeń, które zaistniały do końca wybranego okresu rozliczeniowego. Jeżeli np. zostanie wybrany okres rozliczeniowy 05/2023, zostanie zaprezentowana sumaryczna wartość rozliczeń do 31.05.2023 r.

Wystawiono FS-8/23 z datą 31.01.2023 r. na kwotę brutto 2733,06 PLN.

Płatność z terminem pł. 31.01.2023 r. rozliczono zapisem k/b z dnia 31.01.2023 r. na kwotę 700,00 PLN.

Kwota Pozostaje: 2033,06

Do faktury wygenerowano dokument ZD’FS na kwotę -2033,06 z datą wystawienia 30.04.2023 r. oraz datą stanu na dzień 25.05.2023 r.

Płatność rozliczono zapisem k/b z dnia 27.05.2023 r. na kwotę 600,00 PLN. Wygenerowano korektę powrotną z datą rozliczenia, tj. 27.05.2023 r. na kwotę 600,00 PLN

Płatność rozliczono zapisem k/b z dnia 30.06.2023 r. na kwotę 220,00 PLN. Nie wygenerowano dokumentu ZD’FSK

Na liście rejestru VAT uaktywniono sekcję Płatności. W ramach sekcji wybrano filtry:

- Ulga na złe długi

- Korekta powrotna wypada w:

- Miesiącu: 2023/05

- W kwocie: Rozliczono

- Skorygowano: Tak

Na liście, dla pozycji VAT powiązanej z FS-8/23 zostanie zaprezentowana kwota Brutto w kwocie Rozliczono (700,00+600,00)) = 1300,00

Jeżeli w ramach sekcji wybierzemy filtry:

- Ulga na złe długi

- Korekta powrotna wypada w:

- Miesiącu: 2023/06

- W kwocie: Pozostaje

- Skorygowano: Nie (na podstawie rozliczenia 220,00 nie wygenerowano jeszcze ZD’FSK)

Na liście, dla pozycji VAT powiązanej z FS-8/23 zostanie zaprezentowana kwota Brutto w kwocie Pozostaje (2733,06 – (700,00+600,00+220,00)) = 1213,06

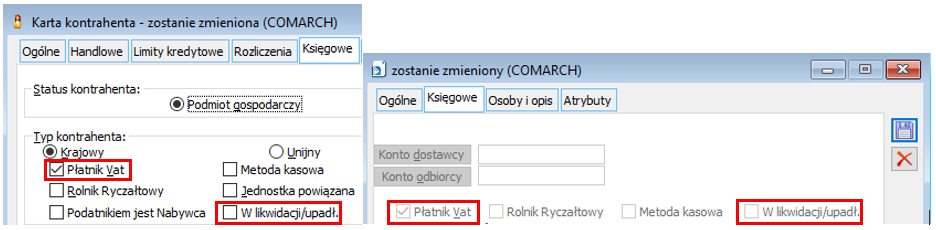

Sekcja: Typ kontrahenta

Filtr ten związany jest z wymogiem, który obowiązywał do 01-10-2021, że Wierzyciel i Dłużnik na dzień poprzedzający dzień złożenia deklaracji, w której dokonuje się korekty musieli być czynnymi podatnikami VAT, ponadto Dłużnik nie mógł być w trakcie postępowania restrukturyzacyjnego, postępowania upadłościowego lub w trakcie likwidacji. Przepisy te zostały zniesione w związku z czym, w systemie Comarch ERP XL usunięto warunek umożliwiający generowanie korekt podatku należnego i naliczonego z tyt. „ulgi na złe długi” wyłącznie na podstawie płatności powiązanych z dokumentami, na których kontrahentem głównym był podatnik VAT nie będący w stanie likwidacji/upadłości, tj. na karcie miał wybrane parametry: Podmiot gospodarczy, Płatnik VAT oraz nie miał zaznaczonego parametru W likwidacji/upadł.

Użytkownik ma możliwość ręcznego sterowania generacją dokumentów ZD. Korekty podatku należnego i naliczonego można wygenerować na podstawie ustawowo przeterminowanych płatności, powiązanych z dokumentami, na których wybrano kontrahenta głównego o parametrach:

- Podmiot gospodarczy, zaznaczony parametr Płatnik VAT, odznaczony parametr W likwidacji/upadł. – taki warunek musiał być spełnionych do tej pory

- Podmiot gospodarczy, zaznaczony parametr Płatnik VAT, zaznaczony parametr W likwidacji/upadł.

- Podmiot gospodarczy, odznaczony parametr Płatnik VAT, niezaznaczony parametr W likwidacji/upadł. – wygenerowanie korekty na podstawie płatności powiązanej z tego typu kontrahentem głównym będzie zgodne z przepisami SLIM VAT 2.0 tylko w przypadku płatności nieściągalnych, uwierzytelnionych wyrokiem sądowym, skierowanych na drogę postępowania egzekucyjnego. Decyzja o skorygowaniu podatku VAT po stronie użytkownika.

- Podmiot gospodarczy, odznaczony parametr Płatnik VAT, zaznaczony parametr W likwidacji/upadł.

- Odbiorca detaliczny, zawsze odznaczony parametr Płatnik VAT, niezaznaczony parametr W likwidacji/upadł. – wygenerowanie korekty na podstawie płatności powiązanej z tego typu kontrahentem głównym będzie zgodne z przepisami SLIM VAT 2.0 tylko w przypadku płatności nieściągalnych, uwierzytelnionych wyrokiem sądowym, skierowanych na drogę postępowania egzekucyjnego. Decyzja o skorygowaniu podatku VAT po stronie użytkownika.

- Odbiorca detaliczny, zaznaczony parametr W likwidacji/upadł.

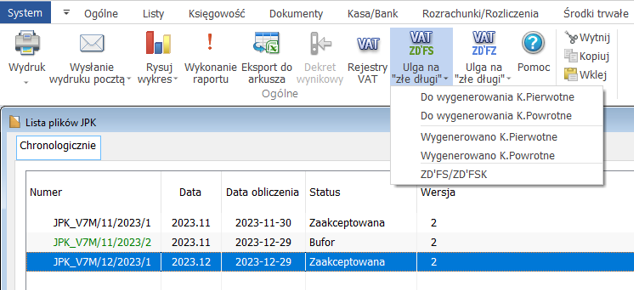

Generowanie korekty vat z tytułu złych długów

Generacja dokumentów ZD’FS i ZD’FZ odbywa się bezpośrednio z listy rejestrów VAT.

Po podniesieniu do edycji okna: Lista plików JPK, z poziomu paska narzędzi udostępniona została możliwość wyświetlenia listy rejestrów VAT z dokumentami wyświetlonymi wg filtrów:

- Do wygenerowania korekty pierwotne

- Do wygenerowania korekty powrotne

- wygenerowano korekty pierwotne

- wygenerowano korekty powrotne

- oraz lista wygenerowanych ZD’FS/ZD’FSK, ZD’FZ/ZD’FZK

W systemie Comarch ERP XL przyjęto podział korekt z tyt. „Ulgi na złe długi” na tzw. „korekty pierwotne” oraz „korekty powrotne”.

Korekta pierwotna generowana jest z datą ostatniego dnia okresu rozliczeniowego, w którym wypada 90 dzień licząc od następnego dnia po upływie terminu płatności.

Korekta powrotna generowana jest z datą zdarzenia mającego wpływ na zmianę stanu rozliczenia.

Zakwalifikowanie korekt do pierwotnych lub powrotnych uzależniono od daty Stan na dzień, na który generowany jest pierwszy dokument ZD. W przypadku generacji korekt dla dokumentów sprzedaży, datę Stan na dzień należy interpretować jako datę sporządzenie/złożenia deklaracji VAT-7 za pośrednictwem pliku JPK_V7M/JPK_V7K.

Data ta zapisywana jest w systemie i traktowana jako data graniczna, od której będzie zależała interpretacja, czy daną korektę należy potraktować jako „pierwotną” i utworzyć ją z datą ostatniego dnia okresu rozliczeniowego, czy jako „powrotną” i wygenerować ją w dacie zdarzenia mającego wpływ na zmianę stanu rozliczenia/kompensaty.

Dla pierwszego dokumentu ZD zostanie zapisana data stanu rozliczeń, data wystawienia dokumentu ZD jest równa dacie ostatniego dnia okresu rozliczeniowego. W przypadku zmiany stanu rozliczenia dokumentu, które nastąpi w tej dacie, lub wcześniej, zostanie wygenerowana korekta ZD’FSK/ZD’FZK w dacie pierwszego dokumentu ZD.

A zatem korekty pierwotne będą mogły być wygenerowane w postaci dokumentów ZD’FS/ZD’FSK, ZD’FZ/ZD’FZK, korekty powrotne tylko w postacie ZD’FSK, ZD’FZK.

Wystawiono FS1, termin pł. 10.01.2023 r. Termin pł + 90 dni wypada w 04/2023 r. Faktura do dnia 25.05.2023 r. nie została zapłacona.

Przystąpiono do generacji korekt z tyt. „Ulgi na złe długi”.

W sekcji Płatności wybrano:

- Parametr „Ulga na złe długi”,

- Termin pł. +90 dni wypada w miesiącu: 04/2023,

- Stan na dzień: 25.05.2023 r.

- Skorygowano: Nie

W takim przypadku system wygeneruje dokumentu ZD’FS wg stanu rozliczenia na dzień 25.05.2023 r, z datą wystawienia 30.04.2023 r. Data stanu rozliczenia, na który został wygenerowany dokument ZD zostanie zapisana w bazie i wyświetlona na liście rejestrów VAT w kolumnie “ZD pierw. wg st. na dzień”.

Jeżeli po wygenerowaniu dokumentu ZD’FS, w dacie 25.05.2023 r. lub wcześniejszej wystąpi zdarzenie mające wpływ na zmianę stanu rozliczenia, np. rozliczenie zapisem k/b, wystawionym z datą 23.05.2023 r., system na kwotę rozliczenia wygeneruje dokument ZD’FSK z datą wystawienia 30.04.2023. Tego rodzaju korekta zostanie zinterpretowana jako “pierwotna” i będzie miała wpływ na rozliczenie podatku VAT za 04/2023 r., analogicznie jak pierwszy dokument ZD.

W przypadku, gdy rozliczenie miałoby miejsce zapisem k/b wystawionym z datą 26.05.2023 r. powstałby dokument ZD’FSK z datą wystawienia 26.05.2023 r. Tego rodzaju korekta zostanie zinterpretowana jako “powrotna” i będzie miała wpływ na rozliczenie podatku VAT za 05/2023 r. a więc w okresie, którym wystąpiło rozliczenie.

Dlaczego datę „Stan na dzień” należy interpretować jako datę sporządzenia deklaracji JPK_V7?

Zgodnie z przepisami UoV, korekta może nastąpić w rozliczeniu za okres, w którym nieściągalność wierzytelności uznaje się za uprawdopodobnioną, pod warunkiem, że do dnia złożenia przez wierzyciela deklaracji podatkowej za ten okres wierzytelność nie została uregulowana lub zbyta w jakiejkolwiek formie.

Jeżeli zatem faktura sprzedaży nie zostanie uregulowana w okresie rozliczeniowym, w którym wypada 90 dzień licząc od następnego dnia po upływie terminu płatności, to fakt ten jeszcze nie uprawnia do skorzystania z ulgi na złe długi. Kluczowy jest stan rozliczeń na dzień sporządzenia/złożenia deklaracji VAT.

Nieco inaczej sytuacja wygląda po stronie zakupu. Zgodnie z przepisami, podatek VAT naliczony należy obniżyć, jeżeli faktura nie zostanie uregulowana najpóźniej do ostatniego dnia okresu rozliczeniowego.

W systemie Comarch ERP XL, Stan na dzień domyślnie ustawiany jest na:

- ostatni dzień okresu rozliczeniowego – dla dokumentów zakupu

- 25 dzień miesiąca następującego po okresie rozliczeniowym – dla dokumentów sprzedaży.

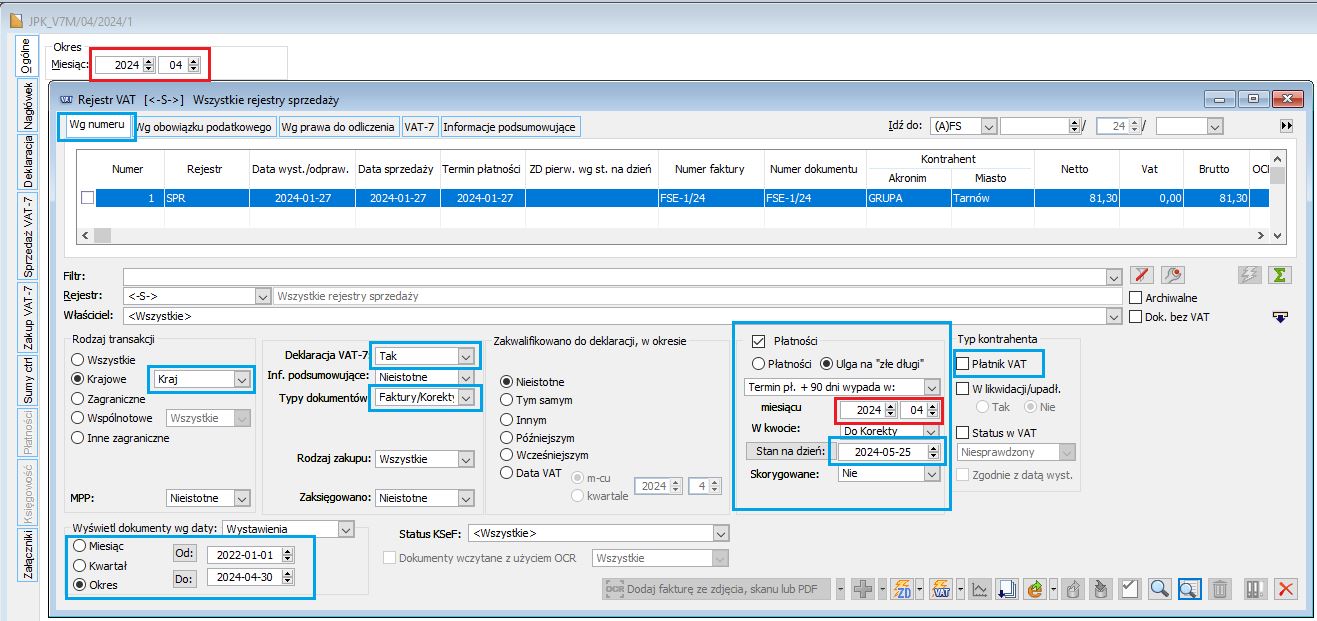

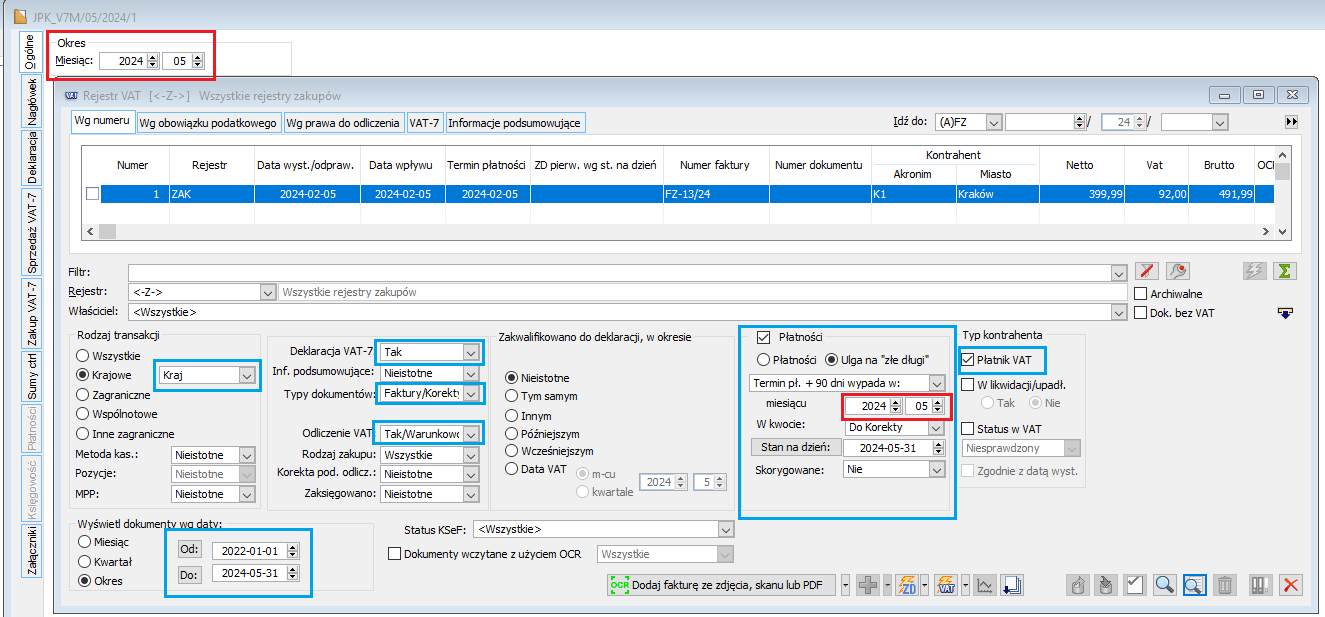

Opcja: Do wygenerowania K. Pierwotne

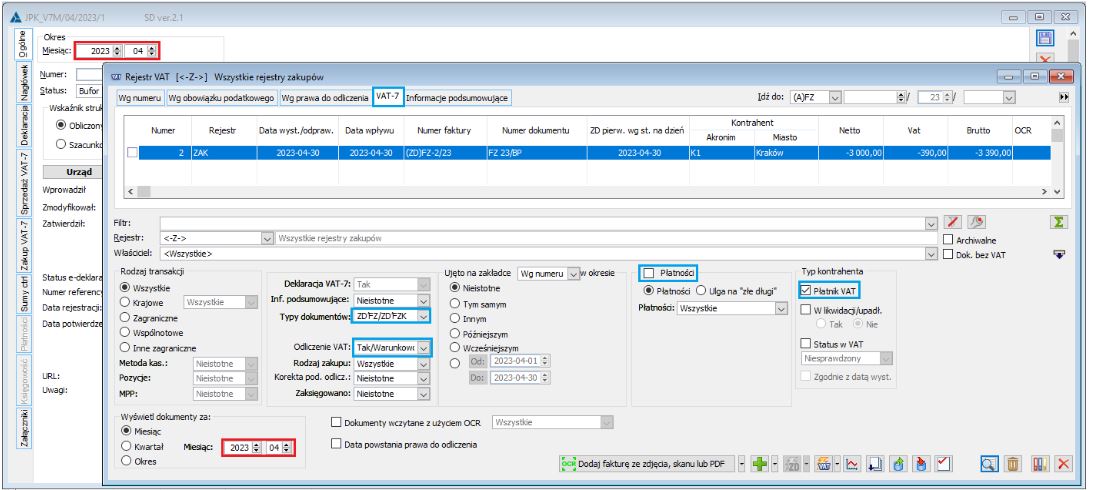

Opcja Do wygenerowania K. Pierwotne otwiera listę rejestru VAT sprzedaż lub zakup (w zależności od tego z pod jakiego przycisku opcja zostanie wybrana) na zakładce [Wg numeru]. Jej celem jest wyfiltrowanie dokumentów, do których należy wygenerować tzw. korekty pierwotne. Po otwarciu listy, ustawienie filtrów jest następujące:

- Rodzaj transakcji: Kraj

- Okres: liczba miesięcy z bieżącego roku kalendarzowego z datą „Do” ograniczoną do ostatniego dnia okresu rozliczeniowego + dwa lata wstecz.

- Deklaracja VAT-7: Tak

- Typy dokumentów: Faktury/Korekty

- Odliczenia VAT: Tak/Warunkowo – dotyczy tylko rej. VAT zakup

- Aktywna sekcja Płatności

- Wybrane radio: Ulga na „złe długi”

- Termin pł.+90 dni wypada w:

- Miesiącu – wskazanie okresu rozliczeniowego (miesiąca) zgodnego z miesiącem wybranym na formularzu JPK_V7M/K

- W kwocie: Do korekty

- Stan na dzień: 25 dzień miesiąca następującego po okresie rozliczeniowym wybranym w polu „miesiącu”

- Po stronie sprzedaży – domyślnie ustawiany jest 25 dzień miesiąca następującego po miesiącu rozliczeniowym.

- Po stronie zakupu – domyślnie ustawiany jest ostatni dzień okresu rozliczeniowego.

- Skorygowane: Nie

- Płatnik VAT:

- po stronie sprzedaży – niezaznaczony

- po stronie zakupu – zaznaczony

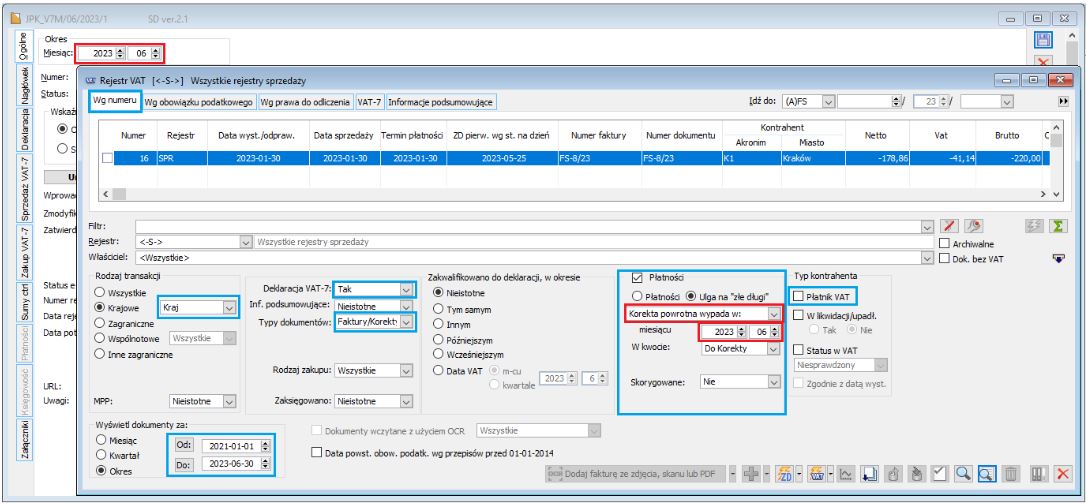

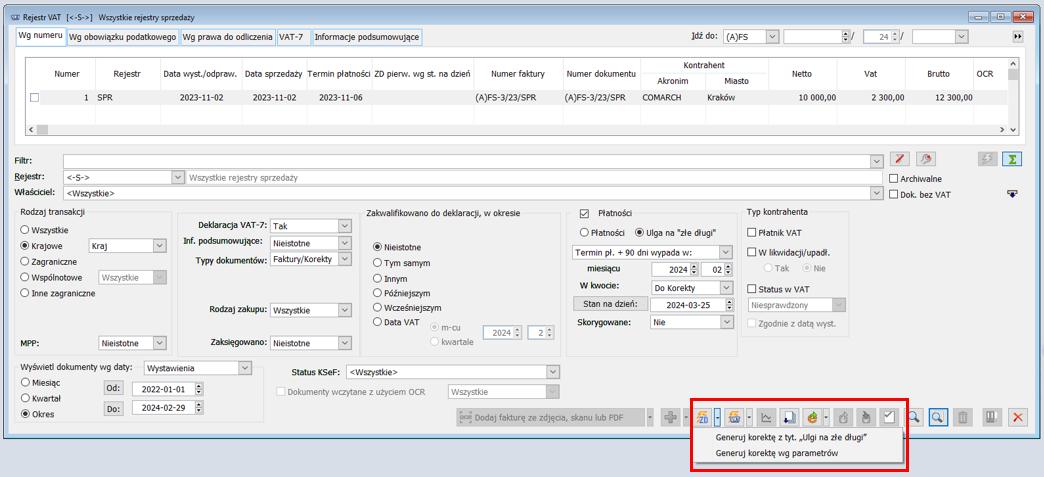

Opcja: Do wygenerowania K. Powrotne

Opcja Do wygenerowania K. Powrotne otwiera listę rejestru VAT sprzedaż lub zakup (w zależności od tego z pod jakiego przycisku opcja zostanie wybrana) na zakładce [Wg numeru]. Jej celem jest wyfiltrowanie dokumentów, do których należy wygenerować tzw. korekty powrotne. Po otwarciu listy, ustawienie filtrów jest następujące:

- Rodzaj transakcji: Kraj

- Okres: liczba miesięcy z bieżącego roku kalendarzowego z datą „Do” ograniczoną do ostatniego dnia okresu rozliczeniowego + dwa lata wstecz.

- Deklaracja VAT-7: Tak

- Typy dokumentów: Faktury/Korekty

- Odliczenia VAT: Tak/Warunkowo – dotyczy tylko rej. VAT zakup

- Aktywna sekcja Płatności

- Wybrane radio: Ulga na „złe długi”

- Korekta powrotna wypada w:

- Miesiącu – wskazanie okresu rozliczeniowego (miesiąca) zgodnego z miesiącem wybranym na formularzu JPK_V7M/K

- W kwocie: Do korekty

- Skorygowane: Nie

- Płatnik VAT:

- po stronie sprzedaży – niezaznaczony

- po stronie zakupu – zaznaczony

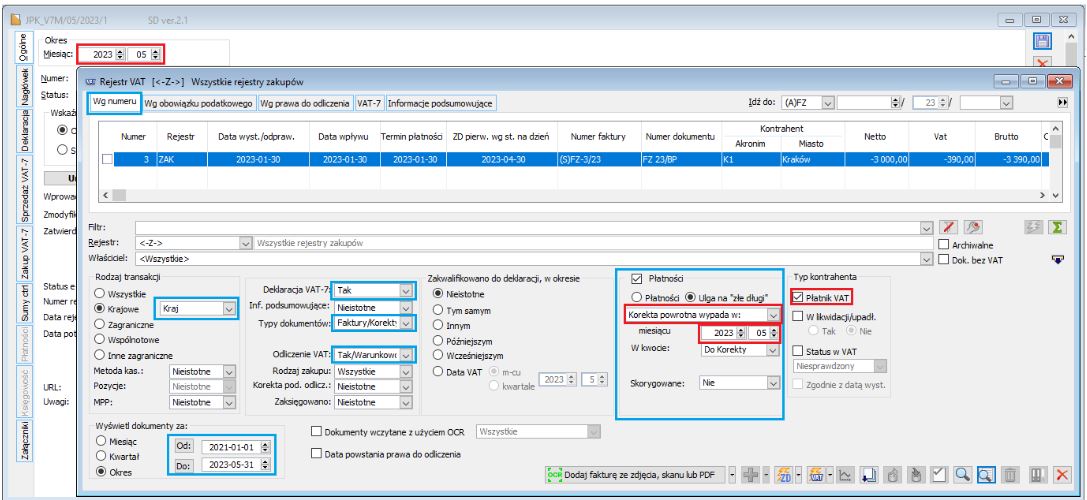

Opcja: Wygenerowano K. Pierwotne

Opcja Wygenerowano K. Pierwotne otwiera listę rejestru VAT sprzedaż lub zakup (w zależności od tego z pod jakiego przycisku opcja zostanie wybrana) na zakładce [Wg numeru]. Jej celem jest wyfiltrowanie dokumentów, do których wygenerowano tzw. korekty pierwotne. Po otwarciu listy, ustawienie filtrów jest następujące:

- Rodzaj transakcji: Kraj

- Okres: liczba miesięcy z bieżącego roku kalendarzowego z datą „Do” ograniczoną do ostatniego dnia okresu rozliczeniowego + dwa lata wstecz.

- Deklaracja VAT-7: Tak

- Typy dokumentów: Faktury/Korekty

- Odliczenia VAT: Tak/Warunkowo – dotyczy tylko rej. VAT zakup

- Aktywna sekcja Płatności

- Wybrane radio: Ulga na „złe długi”

- Termin pł.+90 dni wypada w:

- Miesiącu – wskazanie okresu rozliczeniowego (miesiąca) zgodnego z miesiącem wybranym na formularzu JPK_V7M/K

- W kwocie: Do korekty. W tym przypadku wyświetlane są kwoty zerowe, ponieważ dokumenty zostały skorygowane.

- Stan na dzień: 25 dzień miesiąca następującego po okresie rozliczeniowym wybranym w polu „miesiącu”

- Po stronie sprzedaży – domyślnie ustawiany jest 25 dzień miesiąca następującego po miesiącu rozliczeniowym.

- Po stronie zakupu – domyślnie ustawiany jest ostatni dzień okresu rozliczeniowego.

- Skorygowane: Tak

- Płatnik VAT:

- po stronie sprzedaży – niezaznaczony

- po stronie zakupu – zaznaczony

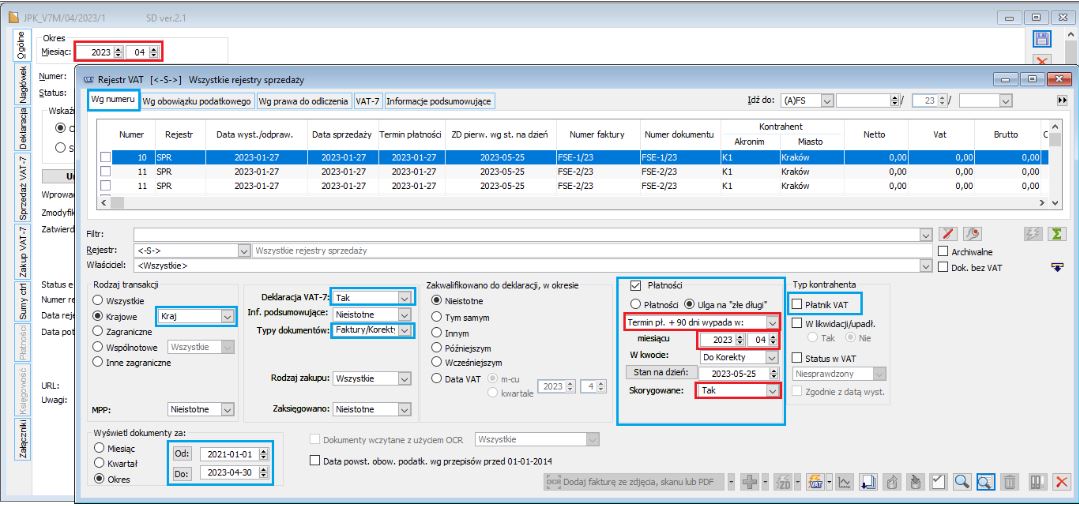

Opcja: Wygenerowano K. Powrotne

Opcja Wygenerowano K. Powrotne otwiera listę rejestru VAT sprzedaż lub zakup (w zależności od tego z pod jakiego przycisku opcja zostanie wybrana) na zakładce [Wg numeru]. Jej celem jest wyfiltrowanie dokumentów, do których wygenerowano tzw. korekty powrotne. Po otwarciu listy, ustawienie filtrów jest następujące:

- Rodzaj transakcji: Kraj

- Okres: liczba miesięcy z bieżącego roku kalendarzowego z datą „Do” ograniczoną do ostatniego dnia okresu rozliczeniowego + dwa lata wstecz.

- Deklaracja VAT-7: Tak

- Typy dokumentów: Faktury/Korekty

- Odliczenia VAT: Tak/Warunkowo – dotyczy tylko rej. VAT zakup

- Aktywna sekcja Płatności

- Wybrane radio: Ulga na „złe długi”

- Korekta powrotna wypada w:

- Miesiącu – wskazanie okresu rozliczeniowego (miesiąca) zgodnego z miesiącem wybranym na formularzu JPK_V7M/K

- W kwocie: Do korekty. W tym przypadku wyświetlane są kwoty zerowe, ponieważ dokumenty zostały skorygowane.

- Skorygowane: Tak

- Płatnik VAT:

- po stronie sprzedaży – niezaznaczony

- po stronie zakupu – zaznaczony

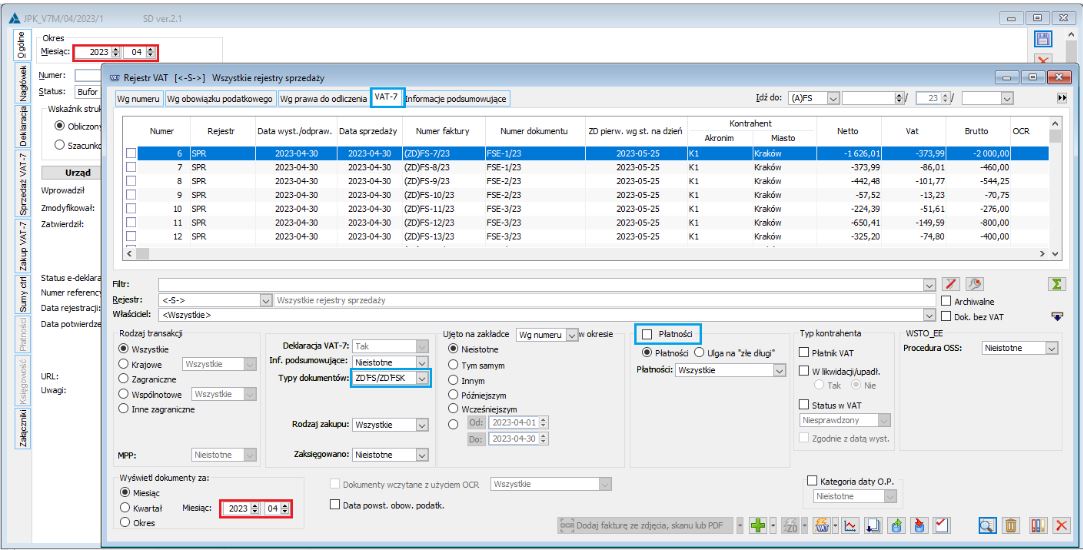

Opcja „ZD’FS/ZD’FSK” lub „ZD’FZ/ZD’FZK”

Opcje ZD’FS/ZD’FSK lub ZD’FZ/ZD’FZK otwierają listę rejestru VAT sprzedaż lub zakup (w zależności od tego jaki przycisk zostanie wybrany) na zakładce [VAT-7]. Zawężają listę do dokumentów ZD’FS/ZD’FSK lub ZD’FZ/ZD’FZK.

Po otwarciu listy, ustawienie filtrów jest następujące:

- Rodzaj transakcji: Wszystkie

- Miesiąc: miesiąc/rok zgodny z miesiącem/rokiem wybranym na formularzu JPK_V7M/K

- Deklaracja VAT-7: Tak

- Typy dokumentów:

- po stronie sprzedaży – ZD’FS/ZD’FSK

- po stronie zakupu – ZD’FZ/ZD’FZK

- Odliczenia VAT: Tak/Warunkowo – dotyczy tylko rej. VAT zakup

- Nieaktywna sekcja Płatności

- Płatnik VAT:

- po stronie sprzedaży – niezaznaczony

- po stronie zakupu – zaznaczony

Generacja dokumentów ZD(FS)-ZD(FSK), ZD(FZ)-ZD(FZK)

Generacja korekt z tyt. Ulgi na złe długi, w tym powrotnych jest możliwa z poziomu listy rejestrów VAT, po wybraniu przycisku Generuj korektę z tyt. ulgi na złe długi. Przycisk uaktywnia się po wyfiltrowaniu pozycji tabeli VAT, do których powinny zostać wygenerowane korekty ZD, a zatem do dokumentów wyszukanych przy użyciu filtrów powiązanych z sekcją Płatności, parametrem Ulga na złe długi.

Rozwijane menu przycisku Generuj korektę z tyt. ulgi na złe długi udostępnia dwie opcje:

- Generuj korektę z tyt. „Ulgi na złe długi” – uaktywnia proces generacji korekt ZD do zaznaczonych pozycji, w tym samym rejestrze VAT, w którym ujęto dokumenty źródłowe

- Generuj korektę wg parametrów – pozwala na wskazanie rejestru VAT, w którym mają zostać ujęte korekty ZD po ich wygenerowaniu. Z parametrów usunięto możliwość wskazania daty, pod jaką mają być wygenerowane korekty ZD, ponieważ Korekty pierwotne muszą być wygenerowane w miesiącu, w którym mija 90 dzień po upływie terminu płatności, korekty powrotne z datą rozliczenia/kompensaty.

Korekty pierwotne zostaną wygenerowane do zaznaczonych na liście pozycji tabeli VAT, wyfiltrowanych na podstawie parametrów wybranych w sekcji Płatności, takich jak: Ulga na złe długi, Termin pł. + 90 dni wypada w: Skorygowane: Nie.

Korekty powrotne zostaną wygenerowane do zaznaczonych na liście pozycji tabeli VAT, wyfiltrowanych na podstawie parametrów wybranych w sekcji Płatności, takich jak: Ulga na złe długi, Korekta powrotna wypada w: Skorygowane: Nie.

Korekty ZD pierwotne i powrotne generowane są w formie faktur a-vista.

- Po stronie sprzedaży w formie dokumentów ZD’FS, ZD’FSK

- Po stronie zakupu w formie dokumentów ZD’FZ, ZD’FZK

Dokumenty wygenerowane automatycznie, tj. ZD’FS, ZD’FZ oraz ZD’FSK, ZD’FZK zawierają tylko pozycje w tabelce VAT (nie zawierają elementów).

Dokumenty ZD’FS, ZD’FZ generowane są z datą wystawienia, sprzedaży przypadającą na ostatni dzień okresu rozliczeniowego, w którym mija 90 dzień licząc od następnego dnia po upływie terminu płatności (na korektach ZD wszystkie daty (np. wystawienia, sprzedaży) domyślnie są takie same).

W przypadku dokumentów ZD’FSK data wystawienia, sprzedaży = dacie rozliczenia/kompensaty, chyba, że data rozliczenia/kompensaty będzie wcześniejsza od daty Stan na dzień, który został zapisany na dokumencie ZD’FS, w takim przypadku data wystawienia = dacie wystawienia ZD’FS.

W przypadku dokumentów ZD’FZK daty wpływu, wystawienia, zakupu = dacie rozliczenia/kompensaty, chyba, że data rozliczenia/kompensaty będzie wcześniejsza od daty Stan na dzień, który został zapisany na dokumencie ZD’FZ, w takim przypadku ww. daty = dacie wpływu ZD’FZ.

Na dokumentach ZD’FS, ZD’FZ, do pola Faktura numer jest przenoszony z analogicznego pola z faktur źródłowych. Jeżeli pole to nie zostanie wypełnione, system przeniesie numer systemowy dokumentu źródłowego.

Z kolei w przypadku dokumentów ZD’FSK, ZD’FZK numer do pola Faktura jest przenoszony z analogicznego pola z dokumentów ZD’FS, ZD’FZ. Jeżeli pole to nie zostanie wypełnione, z pola numer systemowy

Na dokumentach ZD’FSK, ZD’FZK, analogicznie jak na dokumentach ZD’FS, ZD’FZ płatności nie są przeznaczone do rozliczenia. (Na płatnościach wybrany jest parametr „Nie rozliczaj”, którego nie można odznaczyć)

Pozycje w tabeli VAT, w przypadku:

- pierwszych korekt ZD’FS, ZD’FZ tworzone są na podstawie nierozliczonej kwoty płatności skorygowanej wskaźnikami udziału danej pozycji tabeli VAT w sumie pozycji tabeli VAT.

- korekt ZD’FSK, ZD’FZK tworzone są na podstawie kwoty rozliczenia/kompensaty skorygowanej wskaźnikami udziału danej pozycji tabeli VAT w sumie pozycji tabeli VAT.

Na dokumentach ZD’FS, ZD’FSK, ZD’FZ, ZD’FZK ilość pozycji tabeli VAT, ocechowanie parametrami VAT jest identyczne jak na dokumentach źródłowych, za wyjątkiem miesiąca i roku ujęcia na deklaracji VAT-7. Miesiąc i rok ujęcia na deklaracji VAT-7, w przypadku korekt ustawiany jest na podstawie kategorii daty powstania obowiązku podatkowego, która domyślnie:

- Na korektach sprzedaży ustawiana jest wg daty sprzedaży

- Na korektach zakupu – wg daty zakupu

Parametry na płatności nie są przeznaczone do edycji i będą miały status „Nie rozliczaj”, typ Gotówka.

Dokumenty ZD będzie można usunąć pod warunkiem, że:

- Dokument (ZD) nie został zaksięgowany

- Deklaracja JPK_V7, w której uwzględniono wygenerowane (ZD) nie została zaksięgowana.

- parametr „Nie uwzględniaj na deklaracji VAT-7”

- stawkę NP (Nie podlega)

- odliczenie VAT Nie (po stronie zakupu)

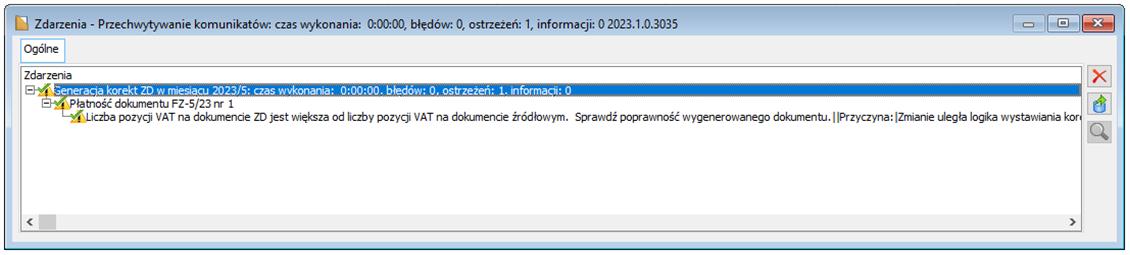

Od wersji Comarch ERP XL 2023.1 z uwagi na poprawność generowania korekt powrotnych, korekty ZD’FS, ZD’FZ zawierają wszystkie pozycje będące odpowiednikami pozycji na dokumentach źródłowych, których łączna wysokość jest równa kwocie Pozostaje.

Zmiana podejścia, w określonych przypadkach może rodzić problemy z generacją korekt powrotnych.

Jeżeli w wersjach wcześniejszych zostały utworzone korekty ZD’FS, ZD’FZ do faktur zawierających np. pozycje ujęte i nieujęte na deklaracji VAT-7, dokumenty ZD’FS, ZD’FZ zawierają pozycje ograniczone do tych, ujętych na deklaracji VAT-7. W takim przypadku próba wygenerowania korekty powrotnej zakończy się niepowodzeniem i wyświetleniem komunikatu o poniższej treści:

Użytkownik ma do wyboru dwie ścieżki:

- wprowadzić korektę powrotną ręcznie

- wykasować korektę pierwotną ZD’FS/ZD’FZ, ponownie ją wygenerować a następnie wygenerować korektę powrotną.

Jeżeli do Płatność zostanie wygenerowana korekta ZD, wówczas system zablokuje możliwość dokonywania na tej płatności :

- Zmiany kontrahenta

- Zmiany kwoty

- Zmiany terminu płatności

Ponadto nie będzie możliwości anulowania dokumentu, do którego wygenerowana została korekta ZD – próba anulowania zakończy się stosownym komunikatem.

Wygenerowanie korekty ZD do Płatności nie blokuje natomiast możliwości:

- dokonania rozliczenia płatności

- zmiany spodziewanego terminu płatności

- zmiany rejestru

- uzupełniania notatek

- zmiany statusu parametru: Nie rozliczaj

- zmiany statusu związanego ze stanem przelewu.

Korekty ZD’FSK, ZD’FZK wprowadzone ręcznie a korekty wygenerowane automatycznie

Użytkownik nadal ma możliwość wystawiania korekt ZD’FSK, ZD’FZK ręcznie do wcześniej wygenerowanego dokumentu ZD’FS, ZD’FZ. Należy wówczas z poziomu dokumentów ZD(FS)/ZD(FZ) wygenerować korektę i na tabeli vat uzupełnić wartości ręcznie.

Korekty ręczne w określonych przypadkach uwzględniane są przy generowaniu korekt automatycznych, warunkiem jest dodanie ich w prawidłowych datach, tj. zgodnie z przyjętą w systemie logiką.

- Przykład.1 Jeżeli do faktury zostanie wygenerowany dokument ZD’FS/ZD’FZ, następnie użytkownik rozliczy fakturę, na część rozliczenia wprowadzi w odpowiedniej dacie (dacie rozliczenia) korektę ZD’FSK/ZD’FZK, a następnie wygeneruje korektę automatyczną, to system przy generacji korekty automatycznej uwzględni także ręcznie wystawioną korektę, tj. wygeneruje korektę na różnicę pomiędzy kwotą rozliczenia/kompensaty a kwotą brutto wprowadzoną na korekcie ręcznej.

- Przykład 2. Z uwagi na brak do wersji Comarch ERP XL 2023.1 automatycznych korekt powrotnych na podstawie rozliczeń użytkownik wprowadził korekty ręczne. Na podstawie kolejnych częściowych rozliczeń system będzie pozwalał na automatyczną generację kolejnych korekt.

Do FS została wystawiana korekta ZD’FS z datą stanu na dzień 25.06.2023 r.

Następnie FS rozliczono zapisem k/b z dnia 30.06.2023 r. na kwotę 1000,00

W dacie 30.06.2023 r. (w dacie rozliczenia) wprowadzono ręcznie ZD’FSK na kwotę 400,00.

System pozwoli na automatyczne dogenerowanie ZD’FSK, w dacie 30.06.2023 r. na kwotę 600,00.

Gdyby korekta ręczna była wprowadzona na całą kwotę rozliczenia, czyli 1000,00 korekta automatyczna nie zostałaby do generowana. System uznałby dokument jako rozliczony od strony ulgi na złe długi.

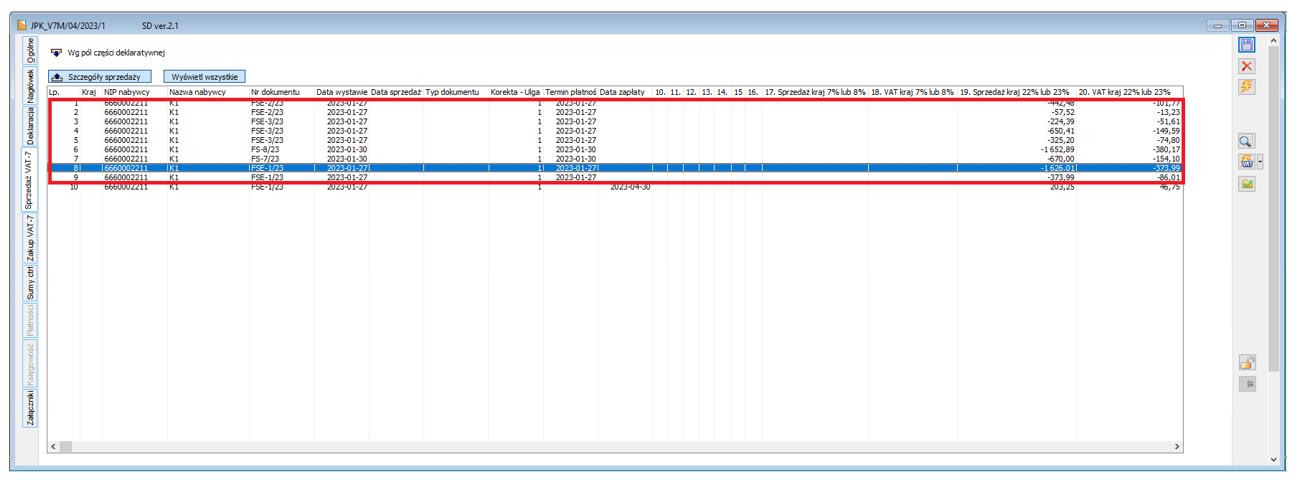

Prezentacja dokumentów ZD w JPK_V7

Ujęcie korekt ZD’FS

Część ewidencyjna

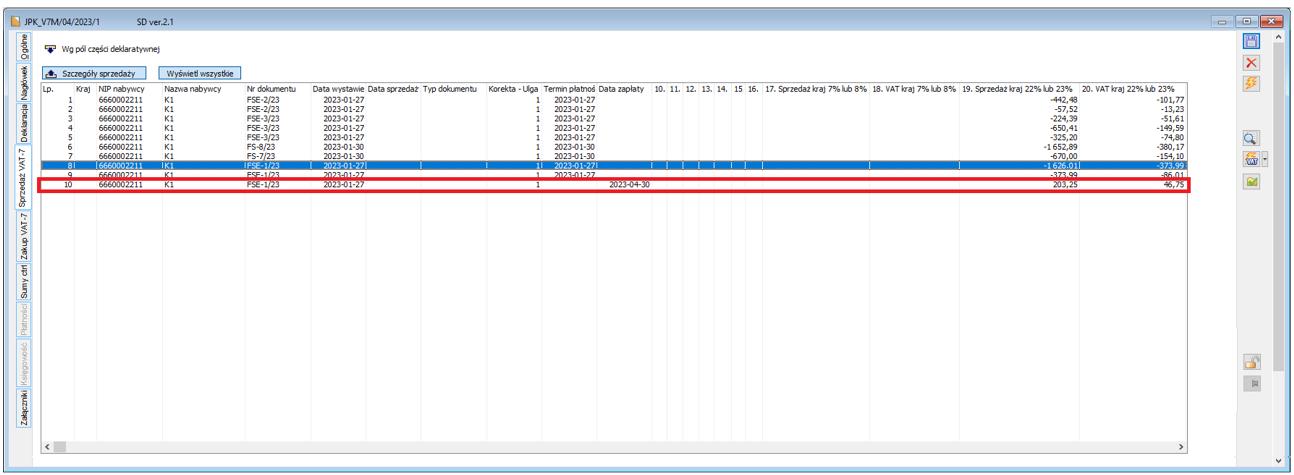

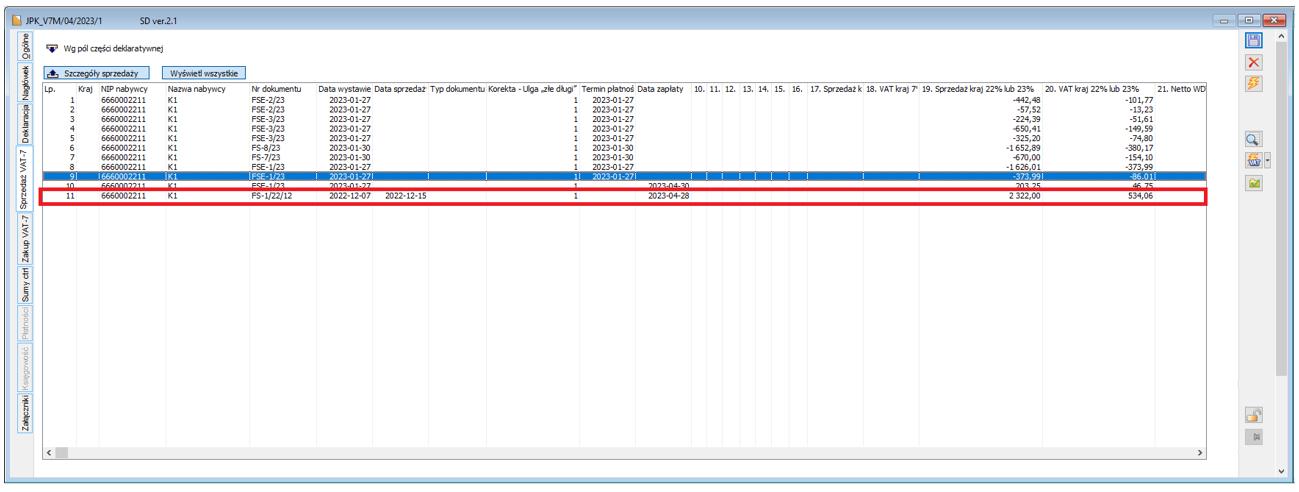

Do JPK_V7 dane do kolumn: NIP nabywcy, Nazwa nabywcy, Nr dokumentu przekazywane są z dokumentu ZD’FS. Z kolei do kolumn Data wystawienia, Data sprzedaży – z dokumentu źródłowego, do którego wystawiono ZD’FS. Jeżeli data wystawienia = dacie sprzedaży przekazywana jest tylko data wystawienia.

W kolumnie Korekta – Ulga „złe długi” wypełniany jest znacznik „1”

W kolumnie Termin płatności – prezentowany jest termin pobrany z nierozliczonej płatności na podstawie, której korekta ZD’FS powstała.

W odpowiednich kolumnach, wg stawek podatku prezentowane są ze znakiem „minus” kwoty netto, VAT

Korekta na podstawie art. 89a ust. 1 ustawy („in minus”) – Podatnik (wierzyciel), korzystający z korekty podstawy opodatkowania oraz podatku należnego z tytułu dostawy towarów lub świadczenia usług na terytorium kraju w przypadku wierzytelności, których nieściągalność została uprawdopodobniona, zgodnie z art. 89a ust. 1 ustawy tzw. „ulga na złe długi”, wypełnia dla całego dokumentu pole KorektaPodstawyOpodt poprzez zaznaczenie „1”. Jednocześnie wykazuje datę upływu terminu płatności (pole TerminPlatnosci) oraz pojedynczo korekty podstawy opodatkowania oraz podatku należnego ze znakiem „in minus” z podziałem na stawki podatku.

Cześć deklaratywna

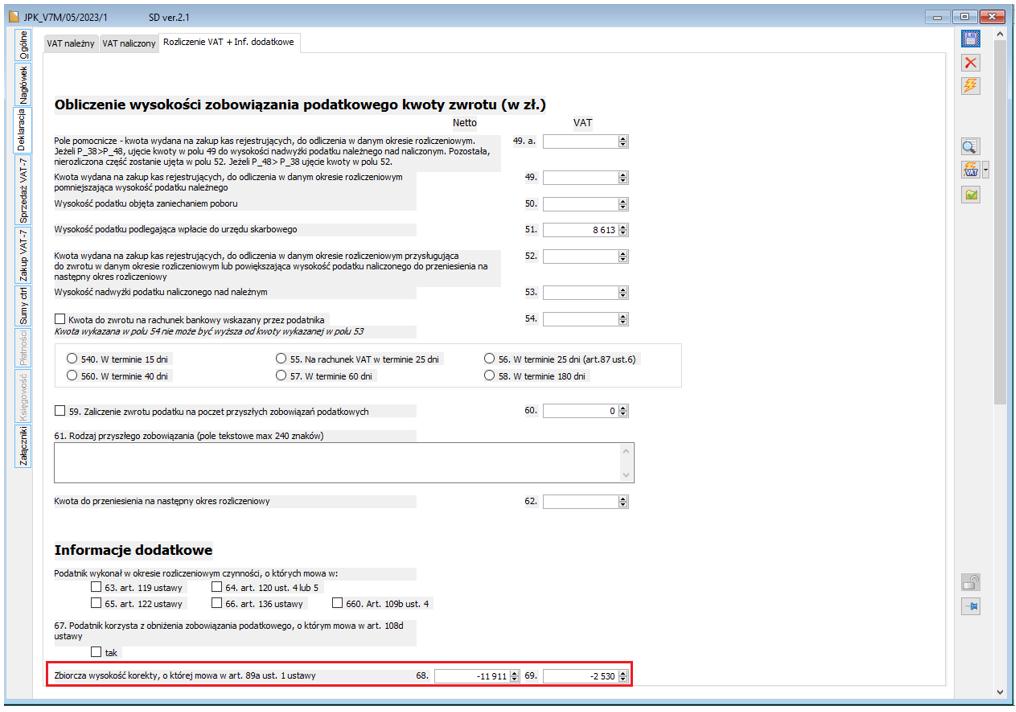

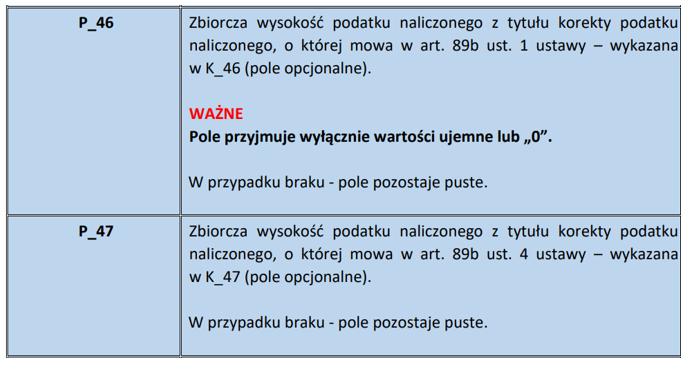

Kwoty z dokumentów ZD’FS wykazywane są na zakładce [VAT należny], w sekcji Rozliczenie podatku należnego w odpowiednich polach, wg stawki. Dodatkowo sumaryczna wartość kwot netto, VAT z dokumentów ZD’FS, o których mowa w poprzednim punkcie wykazywana jest na zakładce [Rozliczenie VAT + Inf. Dodatkowe], w polach: 68, 69 (Zbiorcza wysokość korekty, o której mowa w art. 89a ust. 1 ustawy o VAT).

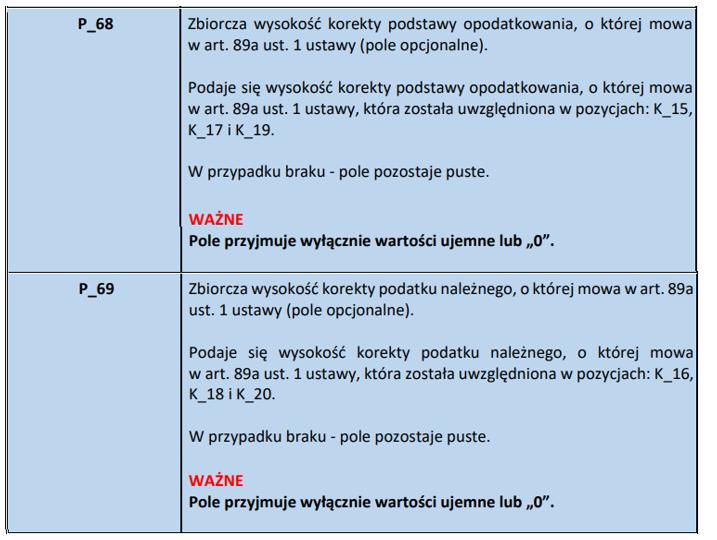

W biuletynie opublikowanym na stronie Ministerstwa czytamy, że w polach P_68 i P_69 prezentowane są wyłącznie wartości ujemne lub „0”, to oznacza, że w tych polach nie mogą być ujmowane dokumenty o wartościach dodatnich. Poniżej fragment z biuletynu:

Ujęcie korekt ZD’FSK pierwotnych

Część ewidencyjna

Sposób ujmowania tego typu korekt jest analogiczny jak korekt powrotnych, ponieważ tak jak i one powstają na podstawie zdarzeń mających wpływ na zmianę stanu rozliczenia.

Do JPK_V7 dane do kolumn: NIP nabywcy, Nazwa nabywcy, Nr dokumentu przekazywane są z dokumentu ZD’FS. Z kolei do kolumn Data wystawienia, Data sprzedaży – z dokumentu źródłowego, do którego wystawiono ZD’FS. Jeżeli data wystawienia = dacie sprzedaży przekazywana jest tylko data wystawienia.

W kolumnie Korekta – Ulga „złe długi” wypełniany jest znacznik „1”

W kolumnie Data zapłaty – prezentowana jest data wystawienia dokumentu ZD’FSK. W związku z tym, że tego typu korekty wystawiane są z taką samą datą jak korygowany dokument ZD’FS, w polu tym prezentowany jest ostatni dzień okresu rozliczeniowego.

W odpowiednich kolumnach, wg stawek podatku prezentowane są kwoty netto, VAT.

Część deklaratywna

Kwoty z dokumentów ZD’FSK wykazywane są na zakładce [VAT należny], w sekcji Rozliczenie podatku należnego w odpowiednich polach, wg stawki. Kwoty z dokumentów ZD’FSK nie są ujmowane na zakładce [Rozliczenie VAT + Inf. Dodatkowe], w polach: 68, 69 (Zbiorcza wysokość korekty, o której mowa w art. 89a ust. 1 ustawy o VAT), zarówno w kwocie „in plus” jak i „in minus”.

Ujęcie korekt ZD’FSK powrotnych

Część ewidencyjna

Do JPK_V7 dane do kolumn: NIP nabywcy, Nazwa nabywcy, Nr dokumentu przekazywane są z dokumentu ZD’FS. Z kolei do kolumn Data wystawienia, Data sprzedaży – z dokumentu źródłowego, do którego wystawiono ZD’FS. Jeżeli data wystawienia = dacie sprzedaży przekazywana jest tylko data wystawienia

W kolumnie Korekta – Ulga „złe długi” wypełniany jest znacznik „1”

W kolumnie Data zapłaty – prezentowany jest data wystawienia dokumentu ZD’FSK. Korekty powrotne ZD’FSK wystawiane są z datą rozliczenia, w związku z tym data prezentowana w polu kolumnie Data zapłaty będzie zgodna z datą rozliczenia

W odpowiednich kolumnach, wg stawek podatku prezentowane są kwoty netto, VAT

Korekta na podstawie art. 89a ust. 4 ustawy („in plus”) – W przypadku gdy po złożeniu deklaracji podatkowej, w której dokonano korekty, o której mowa w art. 89a ust. 1, należność zastała uregulowana lub zbyta w jakiejkolwiek formie, wierzyciel obowiązany jest do zwiększenia podstawy opodatkowania oraz kwoty podatku należnego w rozliczeniu za okres, w którym należność została uregulowana lub zbyta zgodnie z art. 89a ust. 4 ustawy. Wówczas w ewidencji wierzyciel wypełnia dla całego dokumentu pole KorektaPodstawyOpodt poprzez zaznaczenie „1”. Jednocześnie wpisuje datę uregulowania lub zbycia należności (pole DataZaplaty) oraz wykazuje pojedynczo korekty podstawy opodatkowania oraz podatku należnego ze znakiem „in plus” z podziałem na stawki podatku.

Część deklaratywna

Kwoty z dokumentów ZD’FSK wykazywane są na zakładce [VAT należny], w sekcji Rozliczenie podatku należnego w odpowiednich polach, wg stawki.

Kwoty z dokumentów ZD’FSK nie są ujmowane na zakładce [Rozliczenie VAT + Inf. Dodatkowe], w polach: 68, 69 (Zbiorcza wysokość korekty, o której mowa w art. 89a ust. 1 ustawy o VAT), zarówno w kwocie „in plus” jak i „in minus”.

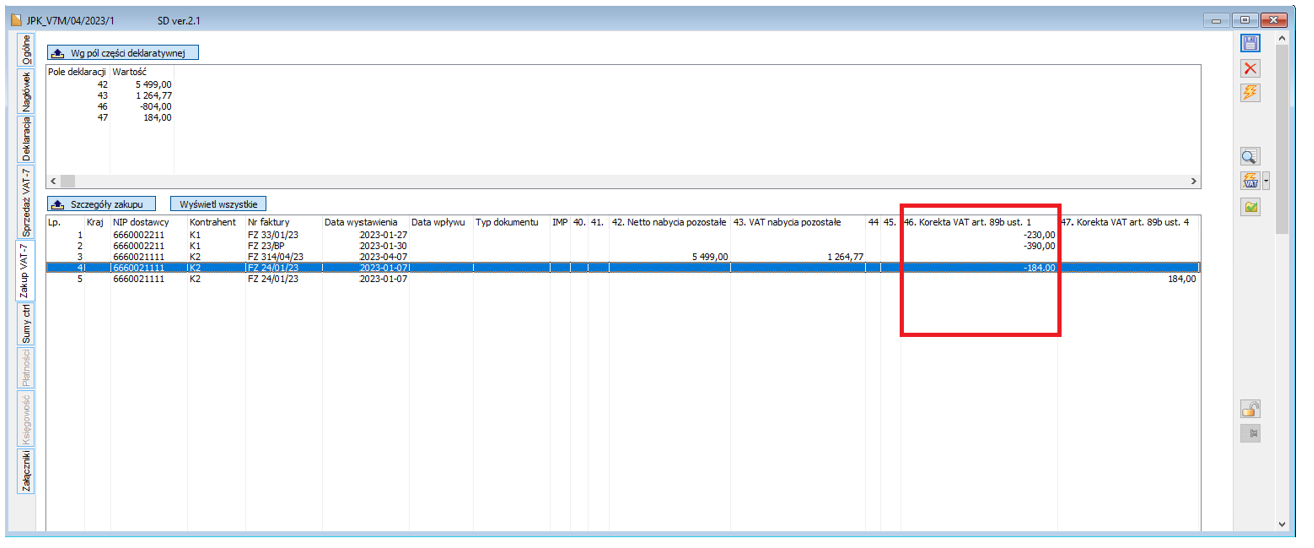

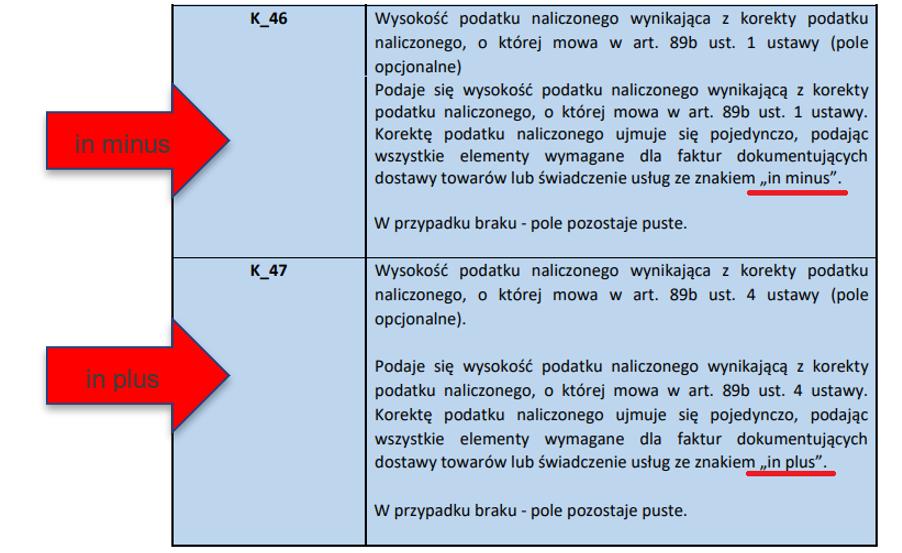

Ujęcie korekt ZD’FZ pierwotnych

Część ewidencyjna

Do JPK_V7 dane do kolumn: NIP dostawcy, Kontrahent, Nr faktury przekazywane są z dokumentu ZD’FZ. Z kolei do kolumn Data wystawienia, Data wpływu – z dokumentu źródłowego, do którego wystawiono ZD’FZ. Jeżeli data wystawienia = dacie wpływu przekazywana jest tylko data wystawienia.

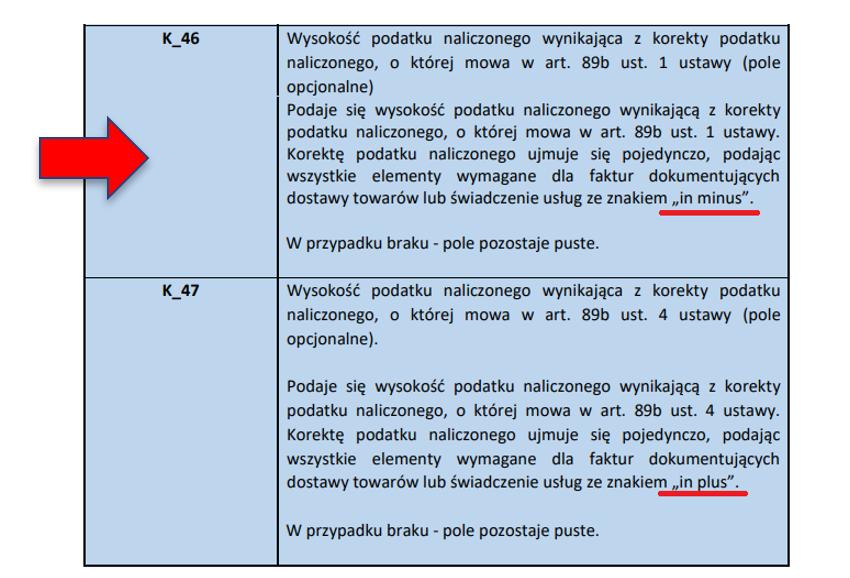

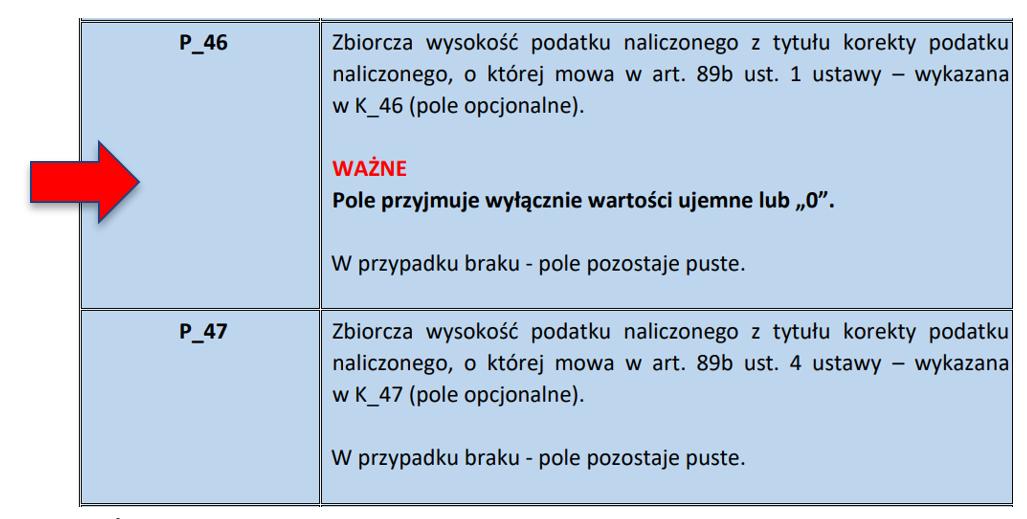

Celem generacji dokumentu ZD’FZ jest pomniejszenie kwoty podatku naliczonego, z uwagi na przeterminowanie, o którym mowa UoV w art. 89b ust. 1. A zatem zgodnie z wytycznymi, kwotę VAT z tego dokumentu wykazujemy w kolumnie 46, w której mogą być wykazane tylko kwoty „in minus” lub „0”. Schema nie dopuszcza w tej kolumnie kwot „in plus”.

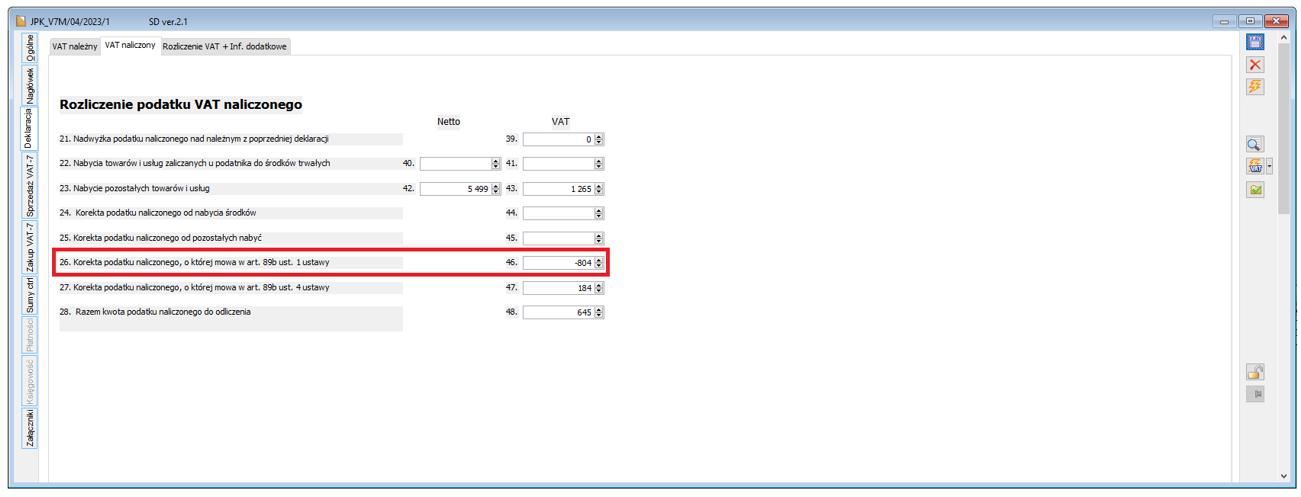

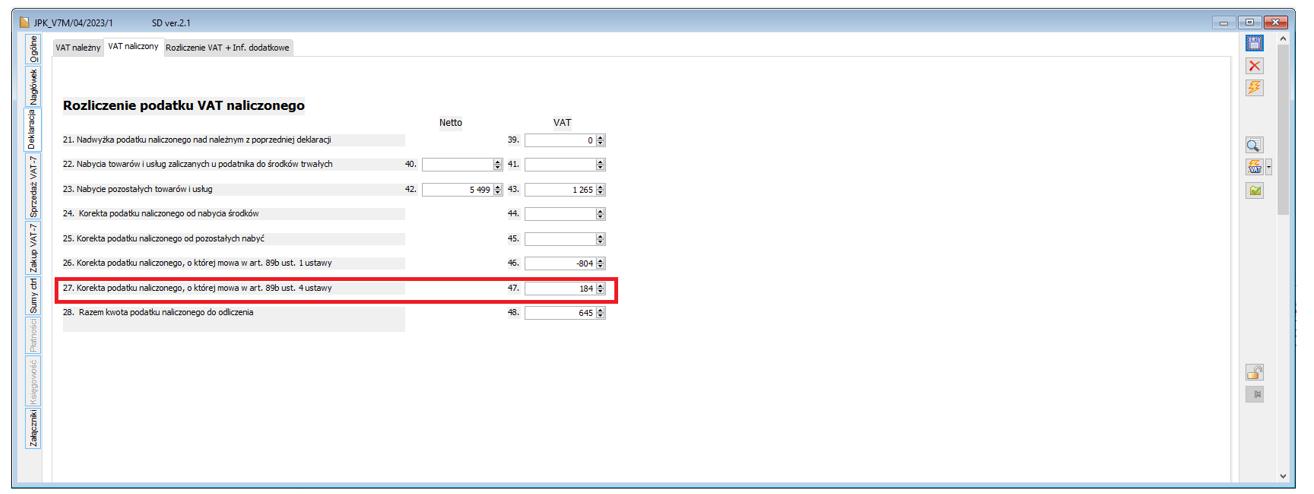

Część deklaratywna

W części deklaratywnej kwoty in minus udokumentowane ZD’FZ wykazywane są w polu 46. Korekta podatku naliczonego, o której mowa w art. 89b ust. 1 ustawy.

Ujęcie korekt ZD’FZK

Część ewidencyjna

Do JPK_V7 dane do kolumn: NIP dostawcy, Kontrahent, Nr faktury przekazywane są z dokumentu ZD’FZ. Z kolei do kolumn Data wystawienia, Data wpływu – z dokumentu źródłowego, do którego wystawiono ZD’FZ. Jeżeli data wystawienia = dacie wpływu przekazywana jest tylko data wystawienia.

Celem generacji dokumentu ZD’FZK jest zwiększenie kwoty podatku naliczonego, na podstawie zdarzenia np. dokumentującego zapłatę/kompensatę, które ma wpływ na zmianę stanu rozliczenia, o którym mowa w UoV w art. 89b ust. 4. A zatem zgodnie z wytycznymi, kwotę VAT „in plus” wykazujemy w kolumnie 47.

Część deklaratywna

W części deklaratywnej kwoty:

- in plus udokumentowane dokumentami ZD’FZK wykazywane są w polu 47: Korekta podatku naliczonego, o której mowa w art. 89b ust. 4 ustawy.

- in minus – w polu 46

Do dokumentów ZD’FS, ZD’FZ wystawionymi w wersjach starszych niż Comarch ERP XL 2023.1 system umożliwia automatyczne wygenerowanie korekt powrotnych, z pewnymi wyjątkami, o których mowa poniżej.

Do wersji Comarch ERP XL 2023.1, na dokumentach ZD’FS, ZD’FZ nie były tworzone pozycje tabeli VAT dla pozycji, na których wybrano:

- parametr „Nie uwzględniaj na deklaracji VAT-7”

- stawkę NP (Nie podlega)

- odliczenie VAT Nie (po stronie zakupu)

Od wersji Comarch ERP XL 2023.1, z uwagi na poprawność generowania korekt powrotnych, korekty ZD’FS, ZD’FZ zawierają wszystkie pozycje będące odpowiednikami pozycji na dokumentach źródłowych, których łączna wysokość jest równa kwocie Pozostaje.

Zmiana podejścia, w określonych przypadkach może rodzić problemy z generacją korekt powrotnych.

Jeżeli w wersjach wcześniejszych zostały utworzone korekty ZD’FS, ZD’FZ do faktur zawierających np. pozycje ujęte i nieujęte na deklaracji VAT-7, dokumenty ZD’FS, ZD’FZ zawierają pozycje ograniczone do tych, ujętych na deklaracji VAT-7. W takim przypadku próba wygenerowania korekty powrotnej zakończy się niepowodzeniem. Użytkownik ma do wyboru trzy ścieżki:

- wprowadzić korektę powrotną ręcznie

- przed wygenerowaniem korekty powrotnej automatycznie do generować korektę pierwotną na brakujące pozycje, nieujęte na deklaracji VAT-7 a następnie wygenerować korektę powrotną

- wykasować korektę pierwotną ZD’FS/ZD’FZ, ponownie ją wygenerować a następnie wygenerować korektę powrotną.

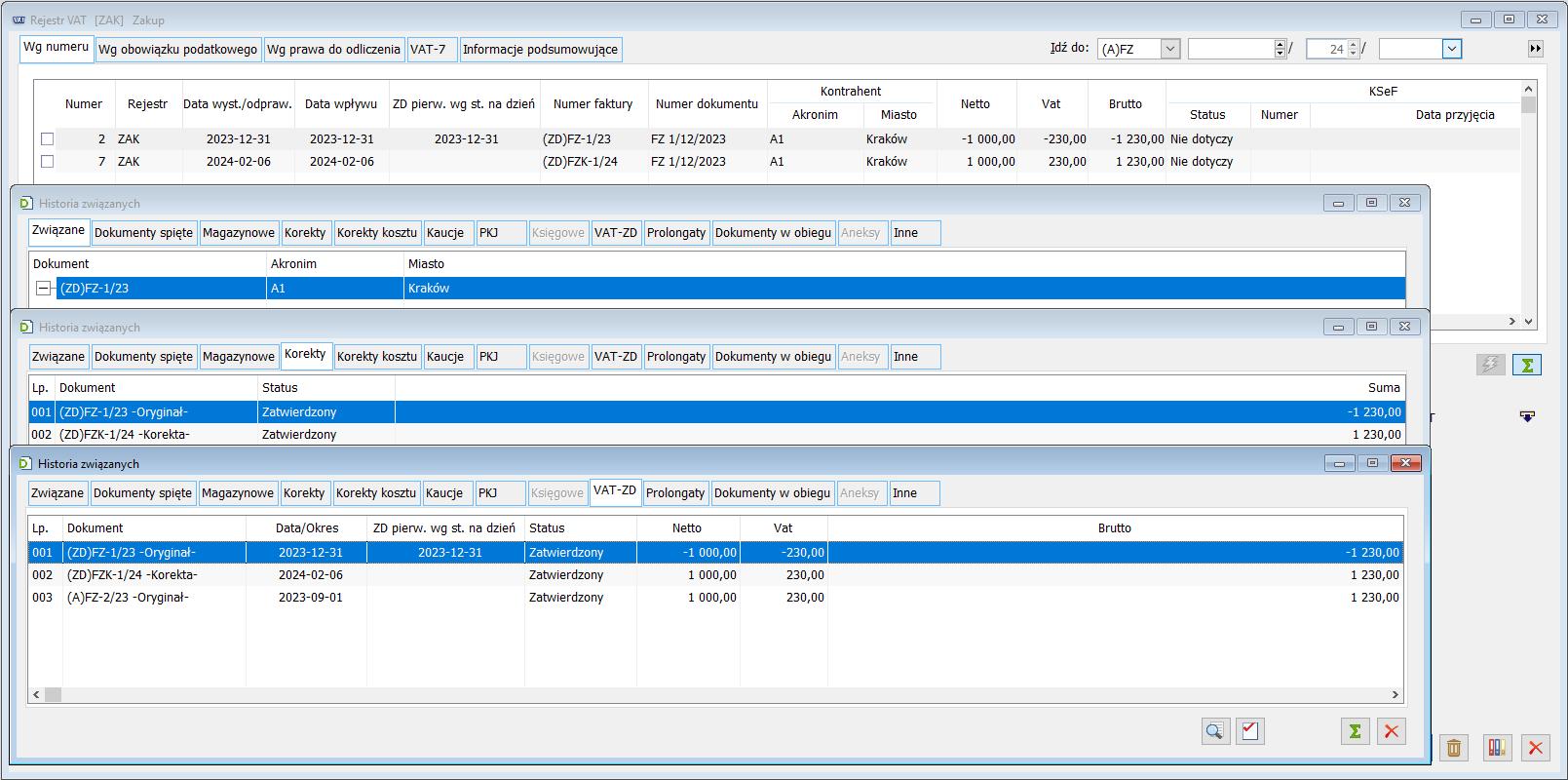

Korekty (ZD)FS i (ZD)FZ – historia związanych

Z poziomu rejestru VAT istnieje możliwość podglądu dokumentów związanych z daną korektą (ZD)FS lub (ZD)FZ. Dokumenty te można wyświetlić w oknie: Historia związanych.

W oknie tym, na zakładce VAT-ZD, prezentowane są dokumenty bezpośrednio lub pośrednio powiązane z wygenerowana korektą z tytułu “złych długów”, tj.:

- Dokumenty (ZD)FS lub (ZD)FZ wygenerowane na podstawie faktur wykazanych na zgłoszeniu VAT-ZD; dla korekt pierwotnych dodatkowo w kolumnie ZD pierw. Wg st. Na dzień – prezentowana jest data wybrana w filtrze Stan na dzień podczas generowania pierwszego dokumentu ZD.

- Korekta (ZD)FSK lub (ZD)FZK wystawiona do (ZD)FS lub (ZD)FZ.

- Dokument stanowiący źródło pozycji na VAT-ZD, czyli nierozliczoną w oznaczonym terminie fakturę;

Raport “ulga za złe długi”

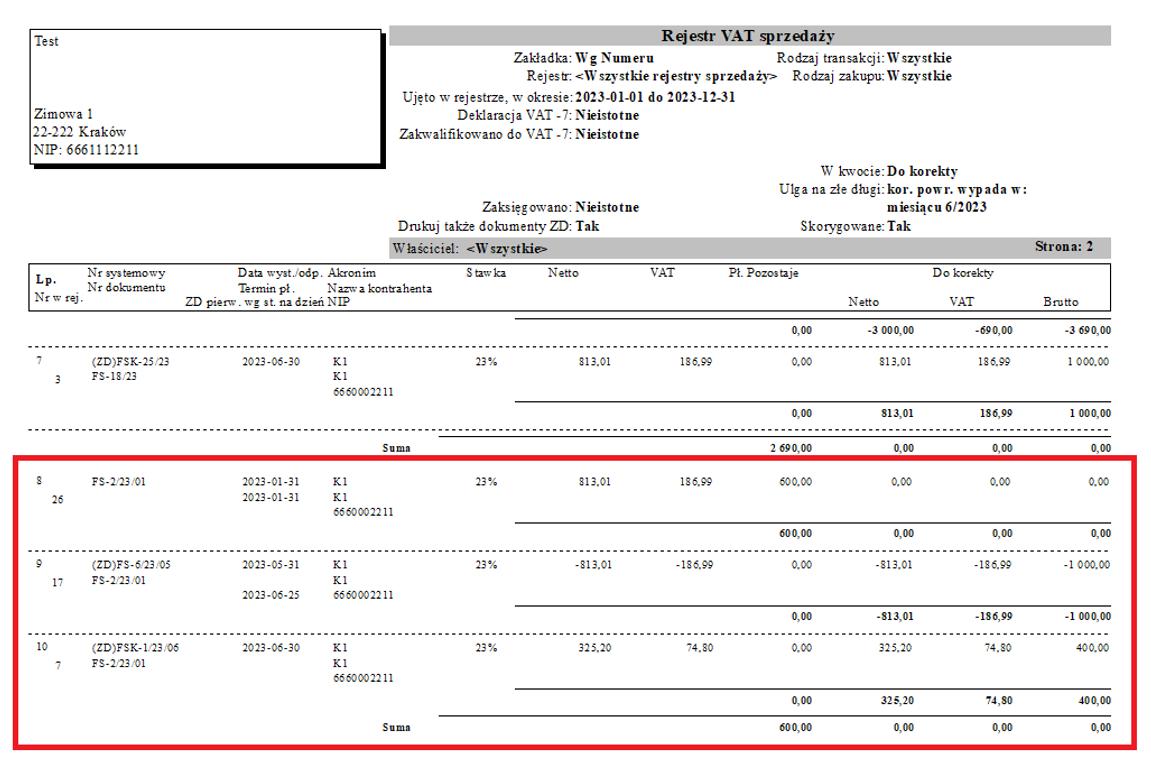

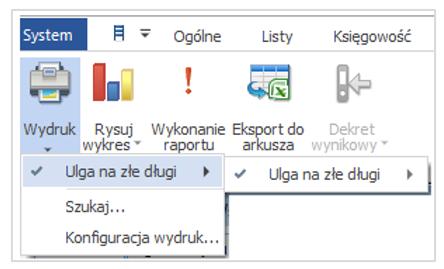

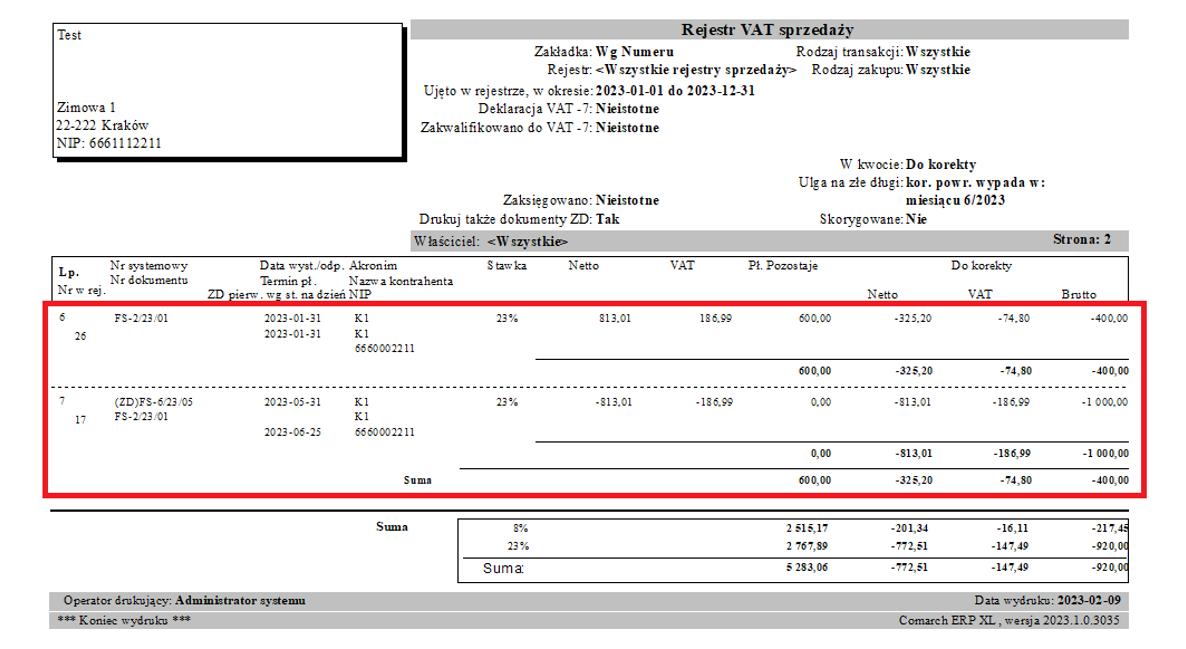

Użytkownikowi pracującemu w trybie „ulgi na złe długi”, tj. jeżeli na liście rejestru VAT wybrano czek „Płatności” oraz radio „Ulga na złe długi” udostępniono wydruk umożliwiający zestawie pozycji tabeli VAT powiązanych z dokumentami źródłowymi z korektami z tyt. Ulgi na złe długi. Przy ww. ustawieniach filtrów dotychczasowe wydruki są niedostępne. Nowy raport dostępny jest z poziomu rejestrów VAT sprzedaż i zakup, z poziomu menu wydruków: Ulga na złe długi/ Ulga na złe długi.

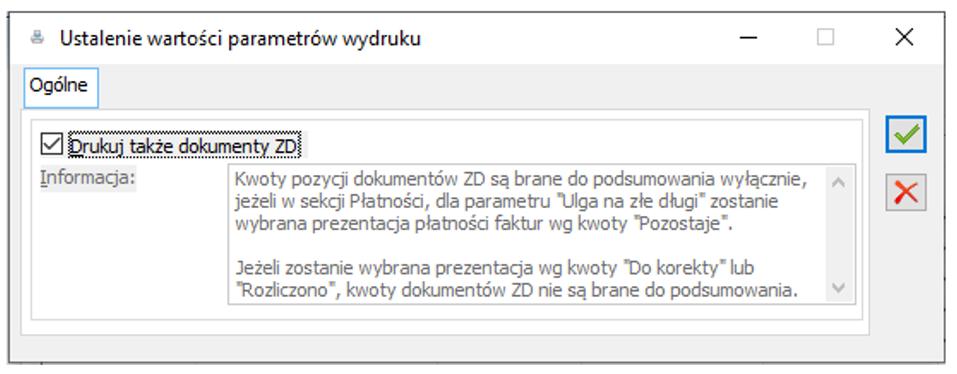

Wydruk reaguje na parametry listy. Dodatkowo, za pośrednictwem parametru wydruku o nazwie „Drukuj także dokumenty ZD”, użytkownik ma dodatkową możliwość sterowania, czy wraz z pozycjami tabeli VAT powiązanymi z dokumentami źródłowymi mają być drukowane dokumenty ZD. Parametr jest domyślnie wybrany, przy czym ustawienie tego parametru jest zapamiętywane także po zakończeniu sesji.

Na formularzu parametrów wydruku udostępniliśmy informację mówiącą o tym, w jakim przypadku kwoty wydrukowanych dokumentów ZD brane są do podsumowania:

- Jeżeli na liście rejestru, w sekcji Płatności zostanie wybrany filtr W kwocie:

- Pozostaje, na wydruku kwoty dokumentów ZD brane są do podsumowania, ponieważ różnica pomiędzy kwotami Pozostaje powiązanymi z dokumentami źródłowymi a kwotami dokumentów ZD stanowi informację o kwocie Do korekty.

- Do korekty, Rozliczono – kwoty z dokumentów ZD nie są brane do podsumowanie, ponieważ Kwota do korekty jest już skorygowana o kwoty dokumentów ZD. Z kolei w przypadku prezentacji wg kwoty Rozliczonej sumowanie nie miałoby sensu.

- Jeżeli do dokumentu nie zostanie wygenerowany żaden dokument ZD, kwota Do korekty = kwocie Pozostaje

- Jeżeli na kwotę Pozostaje zostanie wygenerowany dokument ZD, kwota Do korekty = 0,00

Wystawiono FS na kwotę Brutto 1000,00 PLN. Dokument nie został zapłacony w terminie 90 dni licząc od następnego dnia po terminie płatności. Załóżmy, że korekta wypada w 05/2023 r.

Jeżeli do dokumentu na kwotę Pozostaje = 1000,00 nie zostanie wygenerowany dokument ZD’FS, kwota do korekty = kwocie pozostaje, czyli 1000,00 PLN

Jeżeli dokument ZD’FS zostanie wygenerowany z datą 31.05.2023 na kwotę 1000,00 PLN, kwota Do korekty = Kwota pozostaje + ∑suma korekt, w tym przypadku byłoby: 1000,00 + (-1000,00) = 0,00

Jeżeli płatność dokumentu FS, po wygenerowaniu dokumentu ZD’FS zostanie rozliczona, np. na kwotę 400,00 PLN. Kwota do korekty będzie wynosiła (600,00 + (-1000,00) = -400,00. A zatem do wygenerowania jest dokument ZD’FSK na kwotę 400,00 PLN.

Jeżeli dokument ZD’FSK zostanie wygenerowany na kwotę 400,00 PLN, kwota do korekty będzie wynosiła (600,00 + (-1000,00 + 400,00) = 0,00 PLN

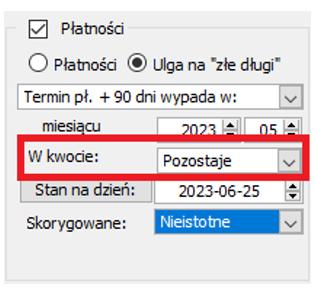

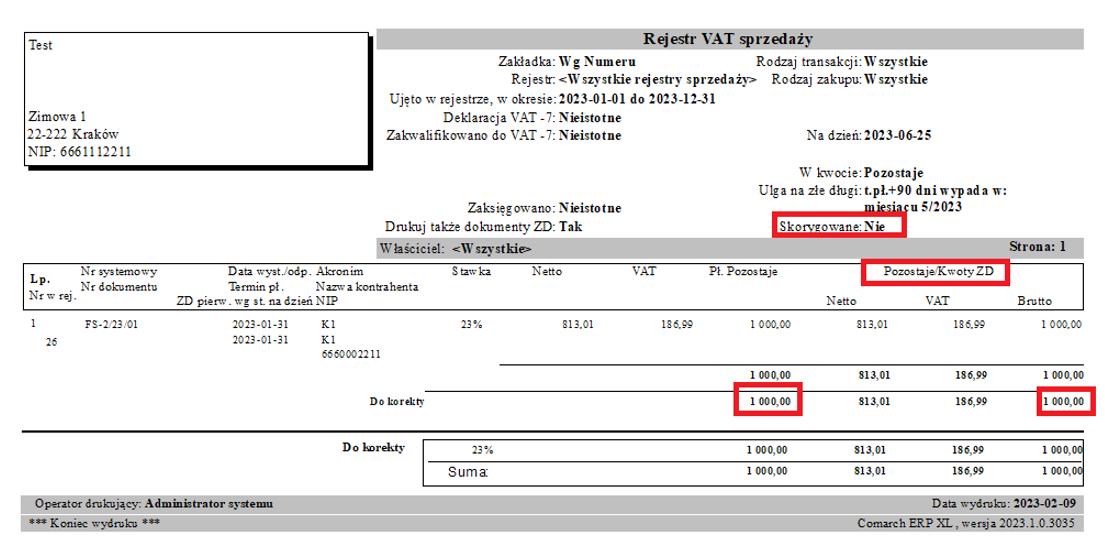

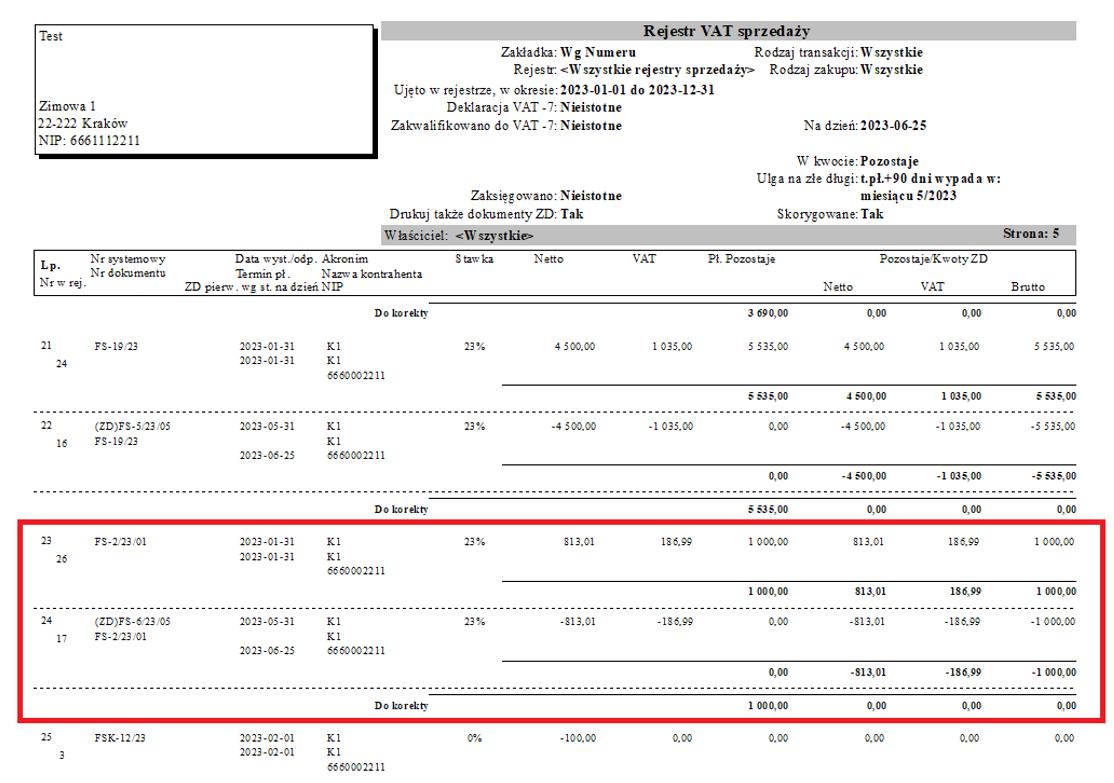

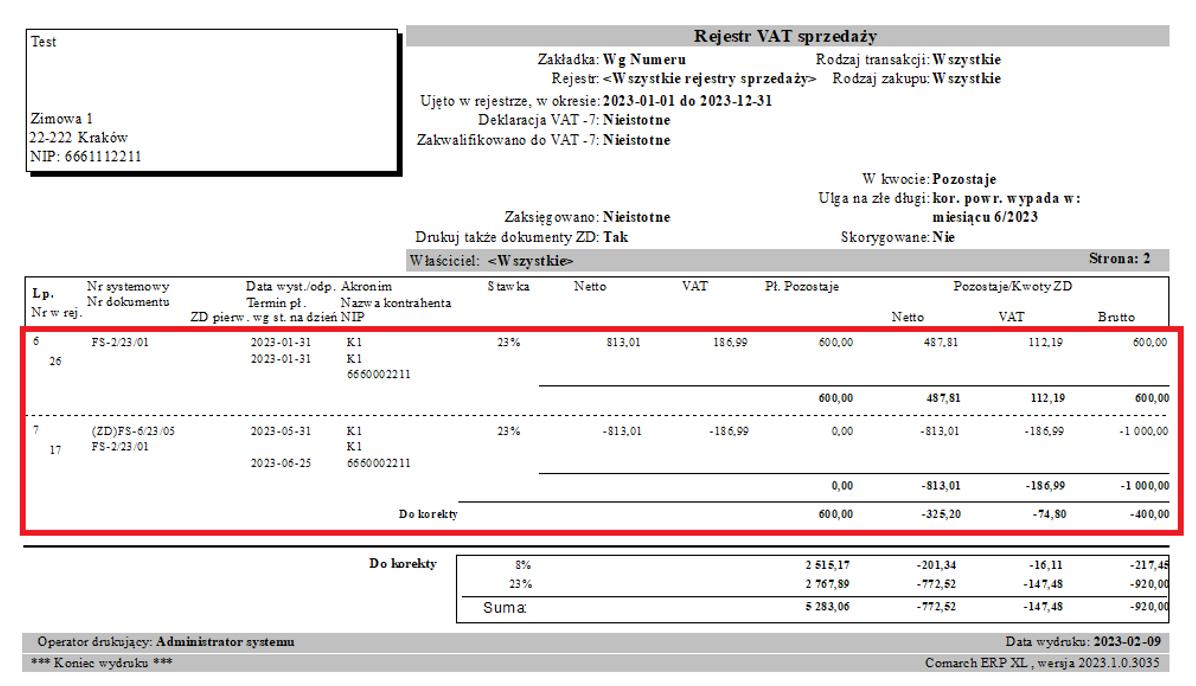

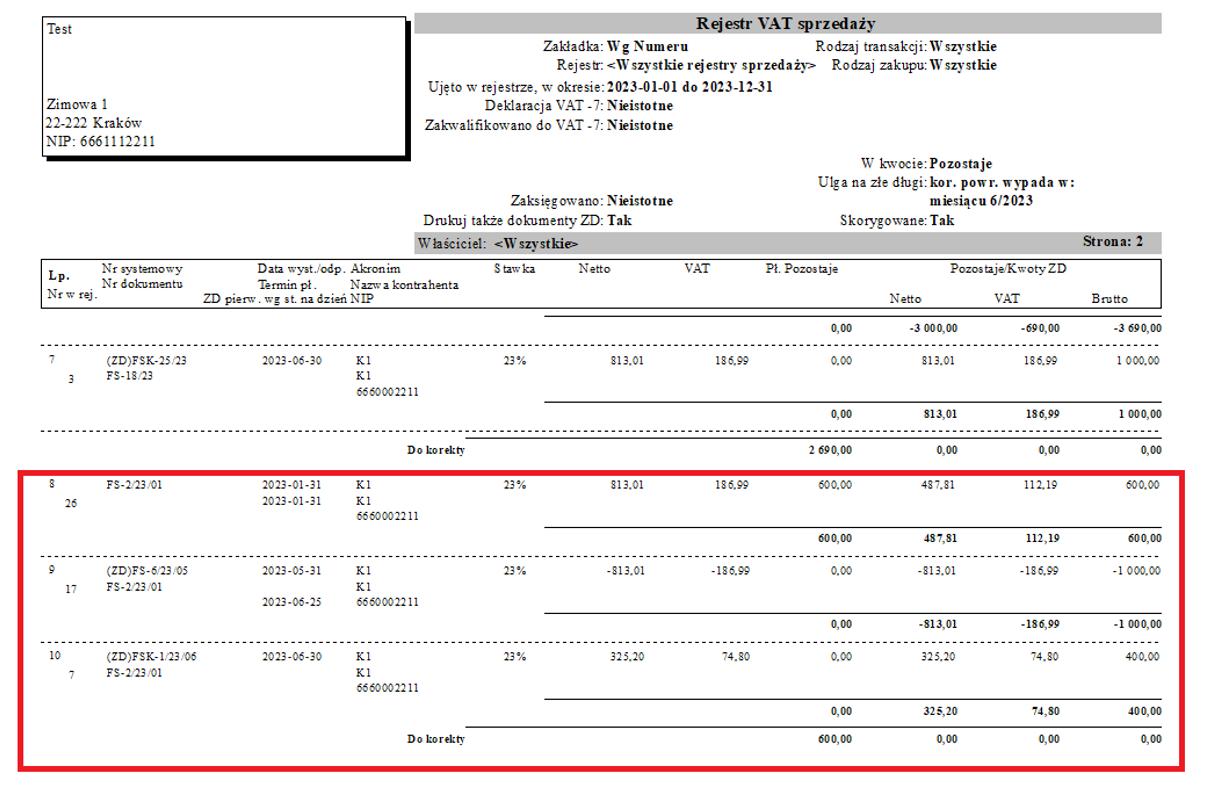

Poniżej przykłady wydruków wg kwoty Pozostaje. (Pozycje tabeli VAT dokumentów źródłowych są prezentowane w wysokości kwoty Pozostaje)

- Nie wygenerowano żadnego dokumentu ZD

- Wygenerowano dokument ZD’FSK na kwotę Pozostaje, ze znakiem przeciwnym

- Po wygenerowaniu ZD’FS, płatność częściowo rozliczono, nie wygenerowano ZD’FSK

- Po wygenerowaniu ZD’FS, płatność częściowo rozliczono, wygenerowano ZD’FSK

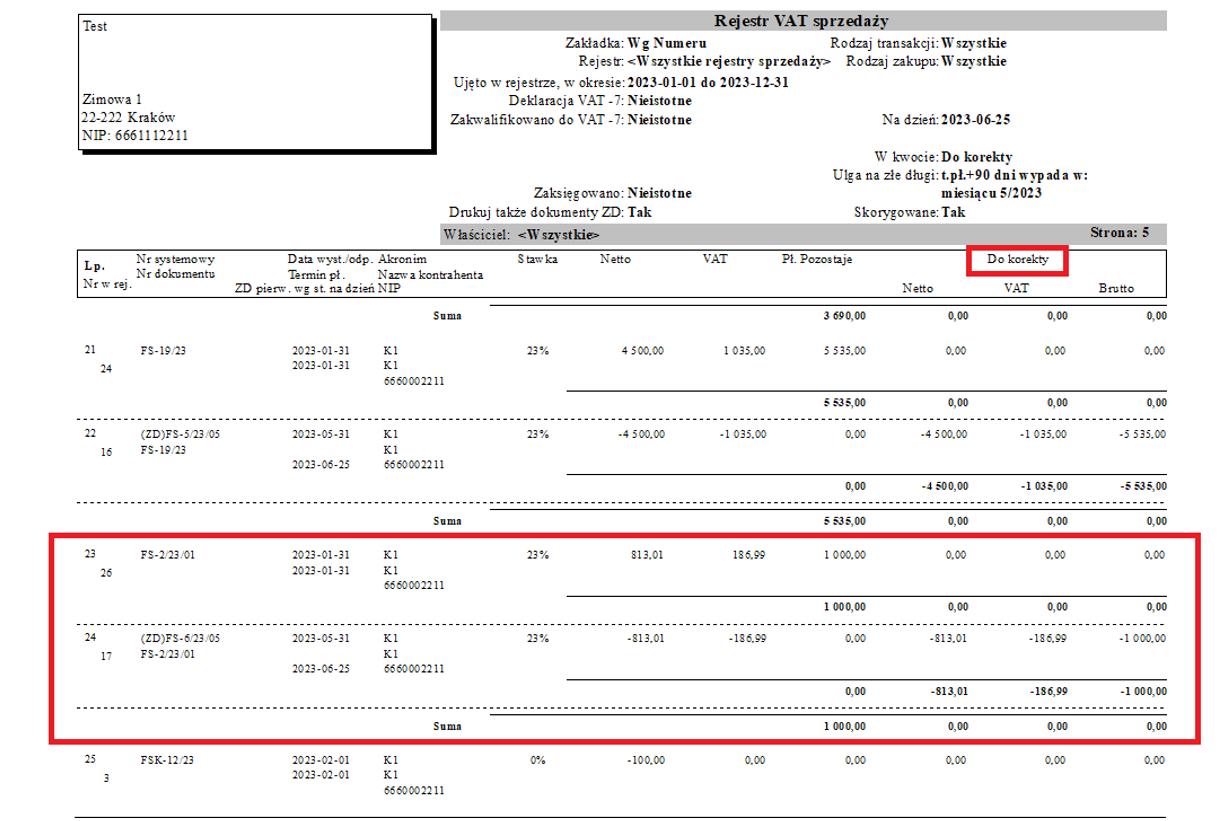

Poniżej przykłady wydruków wg kwoty Do korekty. (Pozycje tabeli VAT dokumentów źródłowych są prezentowane w wysokości kwoty pozostającej do korekty)

- Nie wygenerowano żadnego dokumentu ZD

- Wygenerowano dokument ZD’FS na kwotę Do korekty (czyli pozostaje), ze znakiem przeciwnym

- Po wygenerowaniu ZD’FS, płatność częściowo rozliczono, nie wygenerowano ZD’FSK

- Po wygenerowaniu ZD’FS, płatność częściowo rozliczono, wygenerowano ZD’FSK