Ewidencja dotowanych środków trwałych według przepisów prawnych

W wielu publikacjach, w tym w piśmie Izby Skarbowej w Gdańsku, z dnia 30 lipca 2004 r. (sygn. nr BI/005-0595/04) funkcjonuje opinia, że fakt otrzymania refundacji wydatków na zakup środka trwałego nie wpływa na wielkość wartości początkowej, ani na wielkość odpisów amortyzacyjnych wykazywanych w ewidencji środków trwałych. Podatnik powinien jednak wydzielić z odpisów amortyzacyjnych taką ich część, która będzie równa kwotowo otrzymanej refundacji. Ta wydzielona część odpisów nie będzie mogła zostać zaliczona do kosztów uzyskania przychodów.

Stanowisko w podobnej sprawie zajęło również Ministerstwo Finansów, które w piśmie z 17 września 1996 r. (sygn. PO 3-MD-722-618/96) stwierdziło, iż „do odpisów amortyzacyjnych od nabytych lub wytworzonych środków trwałych, sfinansowanych otrzymaną dotacją, ma zastosowanie art. 16 ust. 1 pkt 48 ustawy z 15 lutego 1992 r. o podatku dochodowym od osób prawnych, który stanowi, że nie uważa się za koszty uzyskania przychodów odpisów z tytułu zużycia środków trwałych dokonywanych według zasad określonych w odrębnych przepisach, od tej części ich wartości, która odpowiada poniesionym wydatkom na nabycie lub wytworzenie tych środków we własnym zakresie, zwróconym podatnikowi w jakiejkolwiek formie. Podatnik nie może zatem zaliczyć do kosztów uzyskania przychodów odpisów amortyzacyjnych od tej części wartości wydatkowanej na zakup środka trwałego, która została mu zwrócona w jakiejkolwiek formie, w tym przypadku w postaci przyznanej przedsiębiorstwu dotacji”.

Podstawa prawna:

Art. 16 ust. 1 pkt 48 ustawy z 15 lutego 1992 r. o podatku dochodowym od osób prawnych (Dz.U. z 2000 r. nr 54, poz. 654 z późn. zm.)

Księgowanie dotacji

Z chwilą wpływu dotacji należy ją zarachować po stronie Ma konta Rozliczeń Międzyokresowych Przychodów. Stopniowo ją rozchodowywać, proporcjonalnie do dokonywanych od nabytego środka trwałego odpisów amortyzacyjnych, na konto Pozostałe Przychody Operacyjne.

Ewidencja dotowanych środków trwałych w systemie Comarch ERP XL

Rejestracja dotacji dla środków trwałych nowo wprowadzonych do systemu

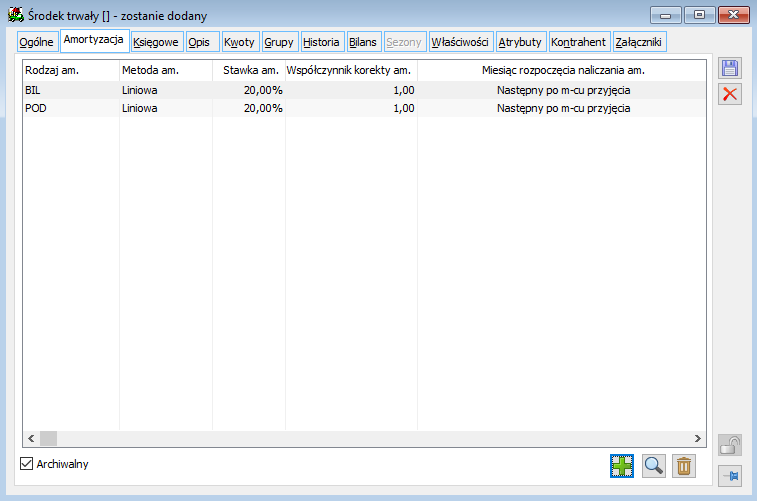

Na karcie środka trwałego zaleca się dodanie dwóch torów amortyzacji środka trwałego.

Dla toru “bilansowego” należy wprowadzić kwotę będącą wartością początkową środka trwałego (nie pomniejszoną o dotację). Od tej wartości będą naliczane odpisy amortyzacyjne ujmowane na koncie Amortyzacji (401).

Dla toru “podatkowego” należy wprowadzić kwotę refundacji. Odpisy liczone od kwoty refundacji będą rozliczały kwotę dotacji. Księgowanie: Rozliczenia międzyokresowe przychodów / Pozostałe Przychody Operacyjne.

Wartość KUP będzie wynikała z różnicy kwot ujętych na koncie 401 Amortyzacja / 7 Pozostałe Przychody Operacyjne

Dodatkowo na karcie środka trwałego, na dokumentach AM można wprowadzić atrybut “Dotacja”, który pozwoli między innymi na łatwiejsze wyszukanie środków trwałych, których wartość jest refundowana z dotacji.

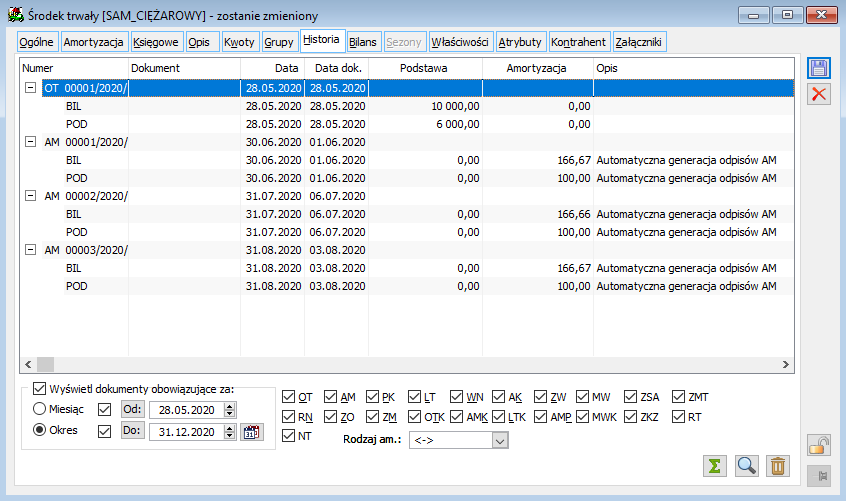

Poniżej przedstawiono przykład sposobu zaewidencjonowania środka trwałego w systemie Comarch ERP XL o wartości początkowej 10.000 PLN i kwocie refundacji 6.000 PLN (stawka amortyzacji 20%) spełniającego wymogi, o których mowa w przytoczonych wyżej interpretacjach. Zaprezentowany sposób pozwala na równoległe zaewidencjonowanie wartości początkowej środka trwałego, od której będą naliczane odpisy amortyzacyjne ujmowane na koncie 401 oraz kwoty refundacji, od której będą naliczane odpisy rozliczające dotacje RMP / Pozost.Przych.Oper.

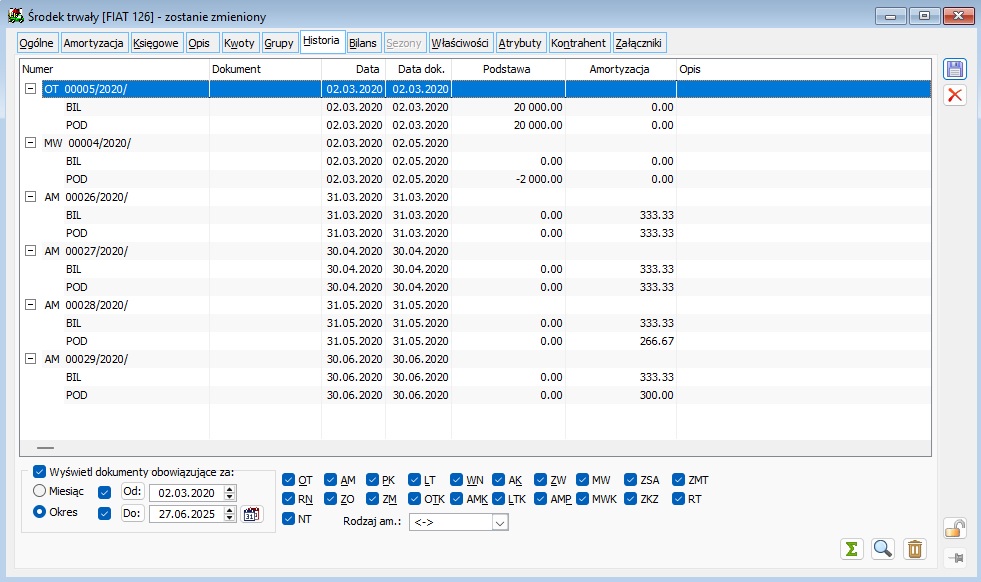

Rejestracja dotacji dla środków trwałych już amortyzowanych wcześniej w systemie

Jeżeli dotacja na środek trwały przychodzi w momencie, kiedy środek trwały jest już amortyzowany w systemie, wówczas zachodzi konieczność wprowadzenia dokumentu MW modyfikującego wartość początkową środka trwałego w ujęciu podatkowym. Kwota zmniejszenia podstawy amortyzacji podatkowej powinna być zgodna z kwotą dotacji, jaka przysługuje na dany środek trwały.

Dotychczasowe odpisy amortyzacyjne (czyli koszt już poniesiony) można skorygować na dwa sposoby:

- wykonując korekty dotychczas wprowadzonych dokumentów AM

- lub naliczając amortyzacją za kolejny miesiąc z wykorzystaniem opcji: Uwzględniaj zaległe odpisy od daty rozpoczęcia amortyzacji; wówczas amortyzacja zostanie skorygowana w bieżącym miesiącu z uwzględnieniem dokumentu MW

Poniżej przedstawiono przykład sposobu rejestracji dokumentów dla środka trwałego, dla którego otrzymano dotację w momencie, kiedy już wcześniej dokonywano odpisów amortyzacyjnych tego środka trwałego.