Nowości

- Wskaźniki

.

Wartości obowiązujące od 1.01.2024

.

Konfiguracja/ Program/ Płace/ Wynagrodzenia

– przeciętne wynagrodzenie (skł. zdrowotna): 7 767,85 zł.

.

Wartości obowiązujące od 1.03.2024

.

.Konfiguracja/ Program/ Płace/ Wynagrodzenia

– przeciętne miesięczne wynagrodzenie: 7 540,36 zł,

– najniższa emerytura: 1 780,96 zł,

– minimalne wynagrodzenie uczniów I roku: 603,23 zł,

– minimalne wynagrodzenie uczniów II roku: 678,63 zł,

– minimalne wynagrodzenie uczniów III roku: 754,04 zł,

– młodociany – przyuczenie: 527,83 zł,

– kwota wolna od potrąceń z zasiłków dla potrącenia alimentacyjnego: 764,62 zł,

– kwota wolna od potrąceń z zasiłków dla potrącenia z innych tytułów: 1 261,64 zł..

Wartości obowiązujące od 01.04.2024

.

Konfiguracja/ Program/ Płace/ Wynagrodzenia

– wskaźnik waloryzacji: 107,60%..

Podstawa prawna:

Obwieszczenie Prezesa Głównego Urzędu Statystycznego z dnia 22 stycznia 2024 r. w sprawie przeciętnego miesięcznego wynagrodzenia w sektorze przedsiębiorstw, włącznie z wypłatami z zysku, w czwartym kwartale 2023 r. ( M.P. z 2024 poz. 82)

Komunikat Prezesa Głównego Urzędu Statystycznego z dnia 9 lutego 2024 r. w sprawie przeciętnego wynagrodzenia w czwartym kwartale 2023 r. (M.P z 2024, poz. 106 ).

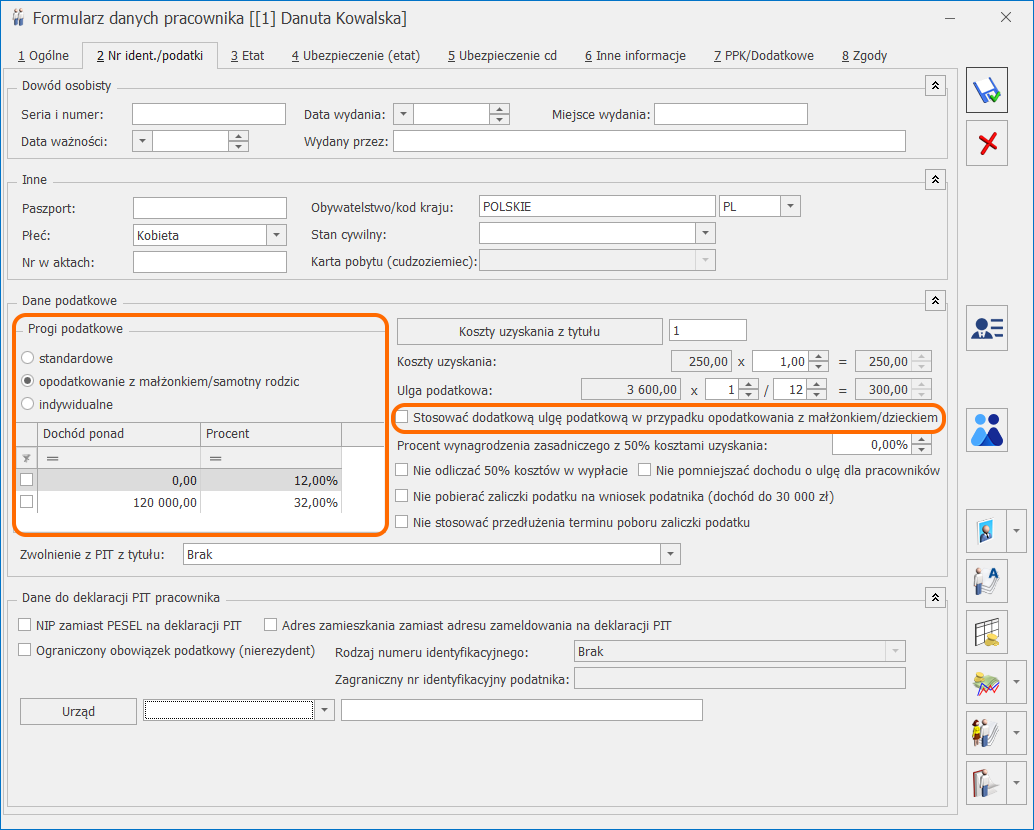

Obwieszczenie Prezesa Zakładu Ubezpieczeń Społecznych z dnia 12 lutego 2024 r. w sprawie wskaźnika waloryzacji podstawy wymiaru zasiłku chorobowego przyjętej do obliczenia świadczenia rehabilitacyjnego w II kwartale 2024 r. (M.P. z 2024 poz. 118). - Opodatkowanie z małżonkiem/ samotny rodzic. Umożliwiono odnotowanie opodatkowania pracownika wspólnie z małżonkiem lub z dzieckiem. Na formularzu danych pracownika, na zakładce [2 Nr ident./podatki], w sekcji Dane podatkowe, zostały wprowadzone ustawienia dotyczące progów podatkowych z 3 opcjami: Podczas aktualizacji bazy danych do wersji 2024.3.1, jeżeli pracownik miał wcześniej odznaczony parametr Standardowe progi, automatycznie zaznacza się parametr indywidualnie i przenoszą się zmienione progi podatkowe.

- standardowe (domyślne ustawienie) – przy wyliczaniu zaliczki podatku uwzględniane są progi podatkowe zgodnie z ustawieniami w konfiguracji programu (Konfiguracja/ Program/ Stałe podatkowe). Nie można edytować progów z poziomu formularza pracownika.

- opodatkowanie z małżonkiem/ samotny rodzic – należy zaznaczyć, jeżeli pracownik złożył płatnikowi oświadczenie, że za dany rok zamierza opodatkować dochody w sposób określony w art. 6 ust. 2 (wspólnie z małżonkiem) albo 4d (wspólnie z dzieckiem) ustawy. W wypłacie, w której naliczane są elementy mające ustawioną opcję ‘naliczać wg progów’ zaliczka podatku jest wyliczana według pierwszego progu podatkowego ustawionego w konfiguracji programu, niezależnie od kwoty dochodu.

Dodatkowo zaznaczenie parametru uaktywnia nowy parametr Stosować dodatkową ulgę podatkową w przypadku opodatkowania z małżonkiem/dzieckiem, który należy zaznaczyć jeśli pracownik oświadczył, że jego dochody w danym roku nie przekroczą 120 000 zł. Przy zaznaczonym parametrze, podczas naliczania zaliczki podatku jest uwzględniana ulga podatkowa ustawiona na formularzu pracownika oraz dodatkowa ulga w wysokości 1/12 kwoty rocznej, czyli 300 zł. - indywidualne – przy wyliczaniu zaliczki podatku uwzględniane są progi podatkowe ustawione na formularzu danych pracownika. Użytkownik może modyfikować tabelę z progami podatkowymi.

Składka zdrowotna. Podczas ustalania hipotetycznej zaliczki podatku, naliczanej według zasad z 31.12.2021 r., która służy do ograniczania składki zdrowotnej, w przypadku zaznaczenia w danych pracownika parametru opodatkowanie z małżonkiem/samotny rodzic, do wyliczeń przyjmowany jest procent podatku z pierwszego progu podatkowego, ustawionego w konfiguracji firmy, obowiązującego na dzień 31.12.2021, czyli 17%. W przypadku gdy pracownik ma zaznaczony parametr Stosować dodatkową ulgę podatkową w przypadku opodatkowania z małżonkiem/dzieckiem, do wyliczenia hipotetycznej zaliczki podatku uwzględniana jest dodatkowa ulga. - Nieobecności. Wprowadzono nowe typy nieobecności.

- Dni wolne na poszukiwanie pracy. Nieobecność służy do odnotowania zwolnienia na poszukiwanie pracy (art. 37 kodeksu pracy). Nieobecność pomniejsza wynagrodzenie zasadnicze oraz czas pracy pracownika. Po odnotowaniu pracownikowi nowej nieobecności, w wypłacie zostanie naliczony składnik ‘Wynagr. za wolne na poszukiwanie pracy’, wyliczony jak urlop okolicznościowy.

- Dni wolne z tyt. krwiodawstwa. Nieobecność służy do odnotowania zwolnienia z pracy związanego z oddawaniem krwi przez pracownika. Nieobecność pomniejsza wynagrodzenie zasadnicze oraz czas pracy pracownika. Po odnotowaniu pracownikowi nowej nieobecności, w wypłacie zostanie naliczony nowy składnik ‘Wynagr. za wolne z tyt. krwiodawstwa’, wyliczony jak urlop okolicznościowy.

- Typy wypłat. Wprowadzono nowe elementy wynagrodzenia: Ustawienia dodatków mogą być modyfikowane przez Użytkownika z poziomu Konfiguracja/ Firma/ Płace/ Typy wypłat.

- Karnet sportowy (bez ZUS). Składnik opodatkowany, nie wpływa na kwotę wypłaty. Dodatek umożliwia naliczenie w wypłacie pracownika zaliczki podatku od części odpłatności za karnet sportowy, finansowanej przez pracodawcę.

- Karnet sportowy (potrącenie). Potrącenie kwotowe, nieopodatkowane i nieoskładkowane, wpływające na kwotę wypłaty. Składnik umożliwia potrącenie w wypłacie pracownika odpłatności za karnet sportowy, finansowanego przez pracownika.

- Karnet sportowy (z ZUS). Składnik opodatkowany i oskładkowany, nie wpływa na kwotę wypłaty. Dodatek umożliwia naliczenie w wypłacie pracownika zaliczki podatku i składek ZUS od części odpłatności za karnet sportowy, finansowanej przez pracodawcę.

- Opieka medyczna (bez ZUS). Składnik opodatkowany, nie wpływa na kwotę wypłaty, umożliwiający naliczenie w wypłacie pracownika zaliczki podatku od części opłaty za opiekę medyczną, finansowanej przez pracodawcę.

- Opieka medyczna (potrącenie). Potrącenie kwotowe, nieopodatkowane i nieoskładkowane, wpływające na kwotę wypłaty. Składnik umożliwia potrącenie w wypłacie pracownika opłaty za opiekę medyczną, finansowaną przez pracownika.

- Opieka medyczna (z ZUS). Składnik opodatkowany i oskładkowany, nie wpływa na kwotę wypłaty. Dodatek umożliwia naliczenie w wypłacie pracownika zaliczki podatku i składek ZUS od części opłaty za opiekę medyczną, finansowanej przez pracodawcę.

- Zwrot kosztów kierowcy (sanitariaty). Składnik umożliwiający obsługę należności stanowiących zwrot kosztów poniesionych przez kierowców wykonujących międzynarodowe przewozy drogowe. Na formularzu typu wypłaty, na zakładce [3 Szczegółowe] jest zaznaczony parametr Zwrot kosztów dla pracownika – kierowcy.

- Potrącenie alimentacyjne. Potrącenie nieopodatkowane i nieoskładkowane, wpływające na kwotę wypłaty. Składnik umożliwiający potrącenie w wypłacie pracownika kwoty zajęcia alimentacyjnego. W module Płace i Kadry Plus składnik jest przypięty do grupy ograniczeń potrąceń ‘Grupa potrąceń alimentacyjnych’, na zakładce [2 Dodatkowe], w sekcji Potrącenia podlegające ograniczeniu.

- Potrącenie komornicze. Potrącenie nieopodatkowane i nieoskładkowane, wpływające na kwotę wypłaty. Składnik umożliwiający potrącenie w wypłacie pracownika kwoty zajęcia komorniczego. W module Płace i Kadry Plus składnik przypięty do grupy ograniczeń potrąceń ‘Grupa potrąceń z innych tytułów’, na zakładce [2 Dodatkowe], w sekcji Potrącenia podlegające ograniczeniu.

Podczas aktualizacji programu do wersji 2024.3.1, gdy w konfiguracji firmy istnieje własny dodatek o takiej samej nazwie jak nowe standardowe składniki, to do jego nazwy dodawany jest numer. - PIT-11. Z poziomu okna Deklaracje PIT pracowników umożliwiono seryjne podpisanie deklaracji podpisem niekwalifikowanym.

- Wydruk ZUS DRA. Umożliwiono wydruk deklaracji ZUS DRA wysyłanej bezpośrednio do ZUS.

Na formularzu deklaracji ZUS dodano przycisk ‘Drukuj’ i ‘Podgląd’

i ‘Podgląd’  . W celu wygenerowania wydruku, na formularzu deklaracji należy przejść na zakładkę [4 Dokumenty] i otworzyć formularz naliczonej deklaracji.

. W celu wygenerowania wydruku, na formularzu deklaracji należy przejść na zakładkę [4 Dokumenty] i otworzyć formularz naliczonej deklaracji.

Zmiany

- Podstawa urlopu wypoczynkowego/ ekwiwalentu. Wprowadzono zmiany w sposobie wliczania do podstawy wynagrodzenia za czas urlopu wypoczynkowego/ekwiwalentu dopłat do nadgodzin, w przypadku zmiany miesięcznego okresu rozliczeniowego na wielomiesięczny i odwrotnie.

Podczas naliczania podstawy wynagrodzenia za czas urlopu/ekwiwalentu, w elementach zmiennych przysługujących za okresy nie dłuższe niż 1 miesiąc, uwzględniane są elementy wypłaty: ‘Dopłata do nadgodzin 50%’, ‘Dopłata do nadgodzin 100%’, ‘Dopłata do nadgodzin średniotygodniowych 100%’, jeśli były wypłacone za okres miesięczny. Jeśli dopłaty zostały naliczone za dłuższe okresy niż miesiąc, to nie są uwzględniane.

W podstawie ekwiwalentu jako elementy okresowe uwzględniane są elementy wypłaty: ‘Dopłata do nadgodzin 50%’, ‘Dopłata do nadgodzin 100%’, ‘Dopłata do nadgodzin średniotygodniowych 100%’, jeśli były wypłacone za okresy dłuższe niż miesiąc. Jeśli były wypłacone za okresy miesięczne to zostaną uwzględnione w elementach zmiennych przysługujących za okresy nie dłuższe niż 1 miesiąc. - Typy wypłat. W nowych bazach, w konfiguracji składników ‘Ekwiwalent z tytułu pracy zdalnej’ i ‘Ryczałt z tytułu pracy zdalnej’, na zakładce [3 Szczegółowe] został zaznaczony parametr Wliczaj do wynagrodzenia na deklaracji PFRON.

- Grupy ograniczeń potrąceń. Zablokowano możliwość usuwania standardowych grup ograniczeń potrąceń.

- Deklaracja ZUS RUD. Zmieniono ikonę 'Eksport do programu Płatnik’ na ‘Eksport do PUE ZUS’.

- Import e-zwolnień. Zablokowano import e-zwolnienia będącego zwolnieniem chorobowym/zasiłkiem opiekuńczym obejmującym okres, na który wprowadzono nieobecność ‘Urlop bezpłatny (111)/służba wojskowa’ oraz ‘Urlop bezpłatny (młodociany)’.

Poprawiono

- Deklaracje ZUS.

- Nie tworzył się zerowy raport RCA dla nowo zatrudnionego pracowników za miesiąc, w którym pracownik został zatrudniony na etat, jeśli w tym samym miesiącu miał wypłacone wynagrodzenie z tytułu umowy zlecenia za poprzedni miesiąc. Działanie poprawiono.

- Nie tworzył się zerowy raport RCA dla pracownika zwolnionego i ponownie zatrudnionego w kolejnym miesiącu (bez miesięcznej przerwy), gdy w miesiącu deklaracji powinny utworzyć się 2 raporty – jeden z kodem 3000 oraz 0110. Działanie poprawiono.

- Nie można było naliczyć deklaracji ZUS DRA, gdy w bazie była zapisana lista płac z niepoprawnym rokiem deklaracji: '0′. Działanie poprawiono.

- W przypadku gdy zablokowano deklarację DRA, opcja Wyślij bezpośrednio do ZUS była nieaktywna. Po zmianach opcja jest aktywna, i w momencie gdy Użytkownik ją wybiera, pojawia się komunikat o treści: Deklaracja została zablokowana przed zmianami. Aby przygotować deklarację do wysyłki bezpośrednio do ZUS należy ją odblokować.

- Po usunięciu raportów ZUS RCA za prawie wszystkich pracowników po zapisywaniu formularza dodawana była pusta pozycja. Działanie poprawiono.

- Na formularzu deklaracji ZUS DRA niektóre numery REGON były weryfikowane jako niepoprawne. Działanie poprawiono.

- Deklaracja PIT-11.

- W przypadku gdy podczas naliczania seryjnie deklaracji PIT-11 uzupełniono stanowisko osoby odpowiedzialnej za naliczenie, po wejściu do deklaracji pojawiał się nadmiarowy komunikat dotyczący zmienionych danych. Działanie poprawiono.

- Poprawiono wyliczanie na deklaracji PIT-11 dochodu, gdy przekroczono limit zwolnienia z PIT w trakcie roku i nadwyżka była wykazywana w sekcji E.

- Poprawiono wysyłkę seryjną deklaracji PIT-11 gdy ustawiono własną nazwę pliku.

- Wynagrodzenie za czas pracy w strefach. Poprawiono naliczanie wynagrodzenia zasadniczego w przypadku, gdy zmieniono strefy w planie pracy w poprzednich miesiącach, za które naliczono wypłaty i rozliczenie następuje w kolejnym miesiącu z opcją Mies. wstecz.

- Naliczanie wypłat.

- Nie można było naliczyć wypłaty pracownika, który miał naliczoną w poprzednich latach zaliczkę/pożyczkę i nie została ona w całości spłacona w poprzednich wypłatach. W momencie naliczenia pojawiał się komunikat: Nie można naliczyć wypłaty. Element nie został znaleziony. Prawdopodobnie został usunięty. Działanie poprawiono.

- Jeśli w konfiguracji firmy był zaznaczony parametr Licz wynagrodzenie zasadn./mies. wg normy art. 130 k.p. w miesiącu zatrudnienia/zwolnienia, nie można było naliczyć wypłaty etatowej pracownika, który został zatrudniony w trakcie miesiąca na etat, a przez pozostałą część miesiąca był na zleceniu. Działanie poprawiono.

- Poprawiono wyliczanie podstawy składek społecznych dla pracowników objętych pakietem mobilności. W niektórych sytuacjach podstawa była zaniżana, jeśli był wypłacany składnik, który nie stanowił podstawy składek ZUS.

- Jeśli w wypłacie rozliczanej zgodnie z pakietem mobilności był naliczony składnik opodatkowany i oskładkowany oraz składnik opodatkowany, od którego nalicza się tylko składka zdrowotna (np. wynagrodzenie za czas choroby), to składka zdrowotna była zaniżona. Działanie poprawiono.

- Jeśli pracownik rozliczany zgodnie z pakietem mobilności, w tym samym miesiącu deklaracji miał naliczone dwie wypłaty i w pierwszej etatowej był naliczony składnik z zaznaczonym parametrem Zwrot kosztów dla pracownika – kierowcy, a w drugiej był naliczany dodatek nieopodatkowany i nieozusowany, to niepotrzebnie naliczała się składka zdrowotna (przy braku podstawy do ubezpieczenia zdrowotnego). Działanie poprawiono.

- W niektórych przypadkach, jeżeli pracownik rozliczany zgodnie z pakietem mobilności, w tym samym miesiącu deklaracji miał naliczone dwie wypłaty i pierwszej był naliczony składnik z zaznaczonym parametrem Zwrot kosztów dla pracownika – kierowcy to w drugiej, nie była wykazywana podstawa składek społecznych.

- W wypłacie umowy rozliczanej zgodnie z pakietem mobilności, korekta ulgi podatkowej powodowała niepoprawne pomniejszenie podstawy podatku o składki ZUS. Działanie poprawiono.

- Kwota elementu ‘Wynagr. za czas zwol. (siła wyższa)’ była wykazywana podwójnie, w wypłacie na zakładce [3 Podatki], w polu Suma elementów opodatkowanych. Zaliczka podatku była wyliczana prawidłowo. Działanie poprawiono.

- Jeżeli dodatek z zaznaczonym parametrem Wliczaj do limitu zwolnienia z opodatkowania ZFŚS był dodawany ręcznie w wypłacie za 2023 r. naliczonej w 2024 r., to był uwzględniany limit zwolnienia z podatku obowiązujący w 2023 r. Działanie poprawiono.

- W niektórych przypadkach, gdy w wypłacie był naliczany dodatek zdefiniowany algorytmem 12, w którym we wzorze została użyta funkcja CzasNormaGodz i pracownik miał wprowadzoną nieobecność na dni wolne/świąteczne, niepotrzebnie naliczał się składnik ‘Dopłata do nadgodzin 100%’. Działanie poprawiono.

- W przypadku, gdy firma wypłaca wynagrodzenie zasadnicze na koniec miesiąca, a premię w kolejnym miesiącu, w niektórych sytuacjach w podstawie ekwiwalentu za niewykorzystany urlop liczonej ze średniej według daty wypłaty uwzględniane były elementy z dwóch miesięcy zamiast trzech. Działanie poprawiono.

- Nadgodziny. Poprawiono wyliczenie normy kodeksowej wynikającej z art. 130 k.p. za grudzień 2023 r., w przypadku ustawienia w kalendarzu 12-miesięcznego okresu rozliczeniowego i zaznaczenia parametru Dopłaty do nadgodzin liczone zgodnie z normą k.p. art. 130.

- Dodatek-rozliczenie wstecz. W sytuacji gdy w wypłacie było rozliczenie nieobecności z poprzedniego miesiąca, dodatek nie wpływający na wypłatę, pomniejszany za czas nieobecności, z odznaczonym parametrem Korygowana, naliczał się za okres poprzedniego miesiąca na kwotę ujemną. Działanie poprawiono.

- Pracownik wieloetatowy. W przypadku gdy na etacie dodatkowym zaznaczono parametr Etat podstawowy dla pracownika zatrud. na wielu etatach, nie można było potem edytować żadnego formularza danych kadrowych pracownika wieloetatowego. Działanie poprawiono.

- Umowa zlecenie. W przypadku rozliczenia czasu pracy według obecności, podczas naliczania wypłaty uwzględniany był czas pracy wprowadzony na planie pracy. Działanie poprawiono.

- Nieobecność Urlop szkoleniowy. Przywrócono w programie typ nieobecności „Urlop szkoleniowy”.

- Urlop na żądanie. Poprawiono przeliczanie limitu urlopu na żądanie, w przypadku wprowadzania zmian na planie pracy po wprowadzeniu urlopu.

- Pożyczka PKZP. Poprawiono zapisywanie ustawień harmonogramu spłaty pożyczek dotyczących odsetek.

- Kalkulator wynagrodzeń.

- przy wyliczeniu wynagrodzenia nie był uwzględniany podatek od składek PPK finansowanych przez pracodawcę. Działanie poprawiono.

- Poprawiono wyliczenie podatku i składki zdrowotnej pracownika zgłoszonego do PPK z ustawionymi 50% KUP.

- Import czasu pracy z arkusza Excel. Poprawiono import zestawień czasu pracy za pojedyncze dni.

- Import danych z Comarch ERP Migrator.

- Poprawiono import z arkusza ‘Historia etatu’ do zapisów historycznych pracownika, gdy nie uzupełniono stanowiska w arkuszu ‘Historia etatu’, ‘Dane kadrowe’ lub w programie, na formularzu pracownika.

- Jeżeli w arkuszu ‘Bilans ZUS’, w polu ‘Pozycja_PIT’ na końcu była spacja, do programu importowały się dane do nieodpowiedniego BO ZUS. Działanie poprawiono.

- Pozycja ‘PIT_11_Opodat_26_lat_zlec’ importowała się jako ‘BO ZUS nieopodatkowane’ zamiast ‘BO ZUS opod. do 26 lat zlecenie PIT-11’. Działanie poprawiono.

- Wydruk Limity nieobecności. Nie można było wykonać wydruku przy zaznaczonym parametrze Uwzględniać urlop wykorzystany tylko do podanego dnia, gdy pracownik miał w limicie urlopowym powyżej 100 godzin urlopu z przeniesienia za poprzedni rok. Działanie poprawiono.

Czy ten artykuł był pomocny?

( 1 )

( 0 )